-

01/292026

01/292026台面板產業轉型進度檢視,關稅影響有限、232條款風險待觀察

美國關稅保護措施升溫,不僅直接衝擊稅率,更讓企業因憂慮未來的不確定性而提前調整布局,擾亂了全球供應鏈。台灣面板產業雖非關稅風暴的核心,但身為全球供應鏈的重要節點,勢必受到波及。本文將透過檢視友達與群創近期的營收與獲利表現,觀察美國關稅政策是否已對台灣面板廠的實際營運造成影響,並進一步分析在需求結構變化與外部政策環境變動之下,台灣面板廠推動高值化轉型的進度與成效。 -

01/222026

01/222026台美關稅協議後,台灣與韓國在半導體出口競爭的優劣比較

台美關稅協議的達成,表面上是一項貿易安排,實際上卻是重新劃定「台灣、韓國在美國半導體市場的競爭版圖」。過去台灣在對美出口上承受較高的關稅負擔,尤其在半導體相關產品上,台灣的稅率常高於韓國與日本,形成結構性劣勢。如今,台灣獲得與日韓相同的 15% 對等關稅上限,並在未來可能啟動的半導體 232 關稅中取得最優惠待遇。 這代表台灣在美國市場的「制度性扣分」被移除,台灣與韓國正式站在同一條起跑線上,接下來的競爭將不再是「誰的關稅比較低」,而是「誰的技術結構、產品組合與投資模式,更貼近美國的 AI 與高階運算戰略」。 -

01/152026

01/152026解析 SBTN 科學基礎自然目標步驟 – 確認優先順序(Interpret and Prioritize)階段應考量事項

本文延續前篇 SBTN評價(Assess)階段,說明企業如何透過重要性篩選與價值鏈評估掌握價值鏈活動對自然環境的壓力,並找出位於高生態系服務區或高物種熱點的營運場址;接著聚焦 SBTN 第二步確認優先順序(Prioritize)在評估哪些事項、如何對應 TNFD LEAP 的評價(Assess, A)階段,並以台灣大(3045)與南亞科(2408)2023 年 TNFD 報告書為例檢視揭露做法,最後分析 TEJ 如何協助報告編撰者與金融機構在投融資評估上降低資料蒐集與處理成本。

-

01/222026

01/222026海霸王集團案例分析 – 從海鮮餐飲大亨變身資產天王

本次我們將以「海霸王集團」為主軸,進行非公發食品集團案例分析。海霸王長期給人們的印象都是台灣著名的海鮮連鎖餐廳,而且海霸王全台分店由全盛時期的14家分店,目前只剩下6家分店,名氣已不如以往。 殊不知創辦人莊榮德早就將海霸王集團由餐飲業布局發展為橫跨兩岸的不動產、冷凍物流、連鎖旅館、連鎖餐飲的大型集團。 -

01/082026

01/082026溫室氣體揭露狀況解析,從碳排資料差異掌握 IFRS S2 範疇三揭露關鍵

在減碳政策逐步落實的過程中,建立完整且一致的溫室氣體盤查流程與範圍,是企業揭露氣候資訊的基礎。然而卻出現不同資料來源所揭露的碳排放數據有所差異,導致企業減碳目標產生偏誤。 隨著IFRS S2的推動,企業將要追蹤範疇三的溫室氣體排放量。企業往往需跨越組織邊界,追蹤供應鏈上下游及投資企業的排放量,導致資料蒐集需投入大量時間與成本。為解決此挑戰,TEJ推出「TESG永續發展解決方案」及專為金融業設計的「財務碳排放核算資料集」,協助企業有效應對範疇三碳排揭露需求。 -

01/072026

01/072026桂冠集團案例分析 – 冷凍食品領導品牌成長趨緩求突破

本次我們將以「桂冠集團」為主軸,進行非公發食品集團案例分析。1970年王正一、王坤地、王坤山及王正明兄弟在父親擔保下,向銀行貸款120萬元,以生產魚餃為主,冬至及元宵加賣湯圓,開始進軍冷凍食品市場,並由唸外文系的王正一為公司取名「桂冠」,成立「桂冠實業股份有限公司」,期許能成為魚餃業界的龍頭。沒想到這個名稱真的帶領「桂冠」在冷凍食品市場崛起,成為台灣冷凍食品的代名詞。

-

01/162026

01/162026從新聞到市場:媒體報導的投資訊號(下)—TCRI 看門狗「N 新聞媒體」事件實證分析

在上篇分析中,我們已確認新聞事件能對股價產生可辨識的市場反應。然而,新聞所揭露的資訊內容本質上差異極大,從產業發展、財務與會計訊息,到經營層異動或重大危機事件,其風險意涵與市場解讀本就不盡相同。若僅從事件強度觀察,仍不足以完整說明不同新聞對股價影響的差異來源。 因此,本篇進一步將新聞事件依其性質拆解為五大類(A、I、M、F、R),從事件類別的角度出發,檢視市場是否會對不同類型的新聞展現出系統性差異的反應模式,並辨識哪些新聞類型更可能成為影響股價的重要資訊來源。 -

01/162026

01/162026從新聞到市場:媒體報導的投資訊號(上) — TCRI 看門狗「N 新聞媒體」事件實證分析

新聞往往更早揭露企業經營變化、潛在風險或產業風向,在實務上被視為「最先出現、卻最難判讀」的資訊來源。投資人該如何判斷新聞是否真的具有投資訊號。 TCRI 看門狗(WD)將原本高度非結構化的新聞事件,依對企業信用風險的影響程度,轉換為一致且可比較的事件強度分數可作為量化數據依據。本研究進一步採用事件研究法,以實證方式檢視新聞事件在不同強度下對股價的影響,並進一步釐清新聞在投資決策中實際扮演的角色。 -

12/192025

12/192025漫步華爾街:柏頓.墨基爾 (Burton G. Malkiel) 選股法則

柏頓.墨基爾(Burton G. Malkiel)是 1970 年代以來最具影響力的經濟學家之一。他在 1973 年出版的傳世經典《漫步華爾街》中提出了著名的「隨機漫步理論」,認為市場大部分時間是有效率的,並強烈建議大眾應優先考慮低成本的指數化投資。 然而,墨基爾也深知市場並非完美無瑕,對於追求超越大盤的投資者,他提出了一套「生存指南」。 他主張投資者不應盲從技術分析,而應理性結合「磐石理論」(基本面內在價值)與「空中樓閣理論」(群眾心理預期),尋找具備成長潛力且價格合理的標的。其策略核心並非預測市場短期走勢,而是透過紀律化且可重複驗證的條件,篩選出「獲利具備成長潛力、但估值尚未被市場充分反映」的企業,藉此在長期投資中對抗市場的隨機波動。本研究將利用 TEJ 量化資料庫與 TQuant Lab 回測系統,將這套源於 20 世紀美股的大師法則,精準對接至現代台股市場。透過高品質的數據回測,我們將驗證這套「理性選股」策略在台灣是否依然能開創超額報酬,並展示數據驅動決策在風險控管與收益增強上的實戰價值。

-

台面板產業轉型進度檢視,關稅影響有限、232條款風險待觀察

2026/01/29美國關稅保護措施升溫,不僅直接衝擊稅率,更讓企業因憂慮未來的不確定性而提前調整布局,擾亂了全球供應鏈。台灣面板產業雖非關稅風暴的核心,但身為全球供應鏈的重要節點,勢必受到波及。本文將透過檢視友達與群創近期的營收與獲利表現,觀察美國關稅政策是否已對台灣面板廠的實際營運造成影響,並進一步分析在需求結構變化與外部政策環境變動之下,台灣面板廠推動高值化轉型的進度與成效。 -

海霸王集團案例分析 - 從海鮮餐飲大亨變身資產天王

2026/01/22本次我們將以「海霸王集團」為主軸,進行非公發食品集團案例分析。海霸王長期給人們的印象都是台灣著名的海鮮連鎖餐廳,而且海霸王全台分店由全盛時期的14家分店,目前只剩下6家分店,名氣已不如以往。 殊不知創辦人莊榮德早就將海霸王集團由餐飲業布局發展為橫跨兩岸的不動產、冷凍物流、連鎖旅館、連鎖餐飲的大型集團。 -

台美關稅協議後,台灣與韓國在半導體出口競爭的優劣比較

2026/01/22台美關稅協議的達成,表面上是一項貿易安排,實際上卻是重新劃定「台灣、韓國在美國半導體市場的競爭版圖」。過去台灣在對美出口上承受較高的關稅負擔,尤其在半導體相關產品上,台灣的稅率常高於韓國與日本,形成結構性劣勢。如今,台灣獲得與日韓相同的 15% 對等關稅上限,並在未來可能啟動的半導體 232 關稅中取得最優惠待遇。 這代表台灣在美國市場的「制度性扣分」被移除,台灣與韓國正式站在同一條起跑線上,接下來的競爭將不再是「誰的關稅比較低」,而是「誰的技術結構、產品組合與投資模式,更貼近美國的 AI 與高階運算戰略」。 -

從新聞到市場:媒體報導的投資訊號(下)—TCRI 看門狗「N 新聞媒體」事件實證分析

2026/01/16在上篇分析中,我們已確認新聞事件能對股價產生可辨識的市場反應。然而,新聞所揭露的資訊內容本質上差異極大,從產業發展、財務與會計訊息,到經營層異動或重大危機事件,其風險意涵與市場解讀本就不盡相同。若僅從事件強度觀察,仍不足以完整說明不同新聞對股價影響的差異來源。 因此,本篇進一步將新聞事件依其性質拆解為五大類(A、I、M、F、R),從事件類別的角度出發,檢視市場是否會對不同類型的新聞展現出系統性差異的反應模式,並辨識哪些新聞類型更可能成為影響股價的重要資訊來源。 -

從新聞到市場:媒體報導的投資訊號(上) — TCRI 看門狗「N 新聞媒體」事件實證分析

2026/01/16新聞往往更早揭露企業經營變化、潛在風險或產業風向,在實務上被視為「最先出現、卻最難判讀」的資訊來源。投資人該如何判斷新聞是否真的具有投資訊號。 TCRI 看門狗(WD)將原本高度非結構化的新聞事件,依對企業信用風險的影響程度,轉換為一致且可比較的事件強度分數可作為量化數據依據。本研究進一步採用事件研究法,以實證方式檢視新聞事件在不同強度下對股價的影響,並進一步釐清新聞在投資決策中實際扮演的角色。 -

解析 SBTN 科學基礎自然目標步驟 - 確認優先順序(Interpret and Prioritize)階段應考量事項

2026/01/15本文延續前篇 SBTN評價(Assess)階段,說明企業如何透過重要性篩選與價值鏈評估掌握價值鏈活動對自然環境的壓力,並找出位於高生態系服務區或高物種熱點的營運場址;接著聚焦 SBTN 第二步確認優先順序(Prioritize)在評估哪些事項、如何對應 TNFD LEAP 的評價(Assess, A)階段,並以台灣大(3045)與南亞科(2408)2023 年 TNFD 報告書為例檢視揭露做法,最後分析 TEJ 如何協助報告編撰者與金融機構在投融資評估上降低資料蒐集與處理成本。 -

溫室氣體揭露狀況解析,從碳排資料差異掌握 IFRS S2 範疇三揭露關鍵

2026/01/08在減碳政策逐步落實的過程中,建立完整且一致的溫室氣體盤查流程與範圍,是企業揭露氣候資訊的基礎。然而卻出現不同資料來源所揭露的碳排放數據有所差異,導致企業減碳目標產生偏誤。 隨著IFRS S2的推動,企業將要追蹤範疇三的溫室氣體排放量。企業往往需跨越組織邊界,追蹤供應鏈上下游及投資企業的排放量,導致資料蒐集需投入大量時間與成本。為解決此挑戰,TEJ推出「TESG永續發展解決方案」及專為金融業設計的「財務碳排放核算資料集」,協助企業有效應對範疇三碳排揭露需求。 -

桂冠集團案例分析 - 冷凍食品領導品牌成長趨緩求突破

2026/01/07本次我們將以「桂冠集團」為主軸,進行非公發食品集團案例分析。1970年王正一、王坤地、王坤山及王正明兄弟在父親擔保下,向銀行貸款120萬元,以生產魚餃為主,冬至及元宵加賣湯圓,開始進軍冷凍食品市場,並由唸外文系的王正一為公司取名「桂冠」,成立「桂冠實業股份有限公司」,期許能成為魚餃業界的龍頭。沒想到這個名稱真的帶領「桂冠」在冷凍食品市場崛起,成為台灣冷凍食品的代名詞。 -

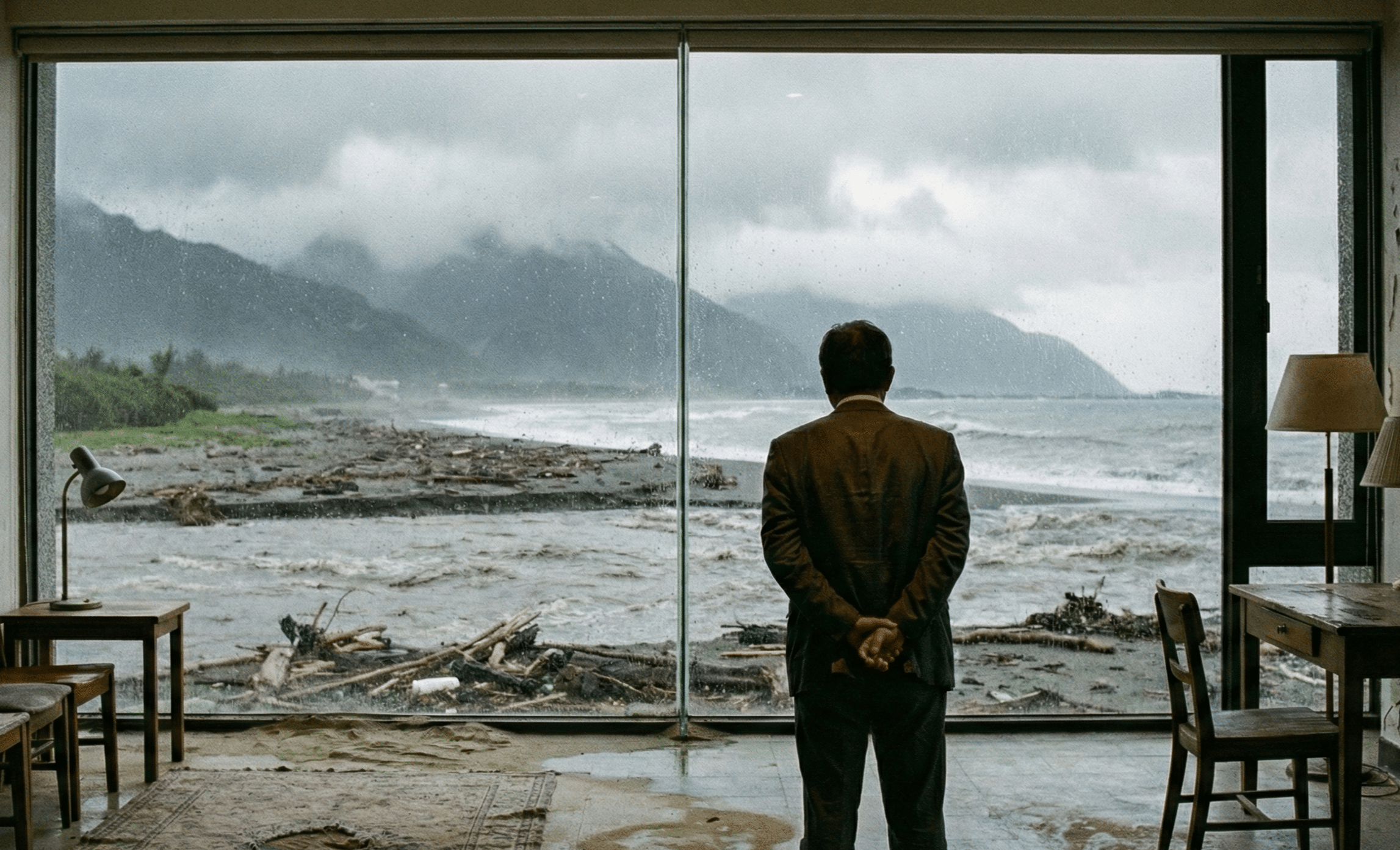

花東地區飯店業遭天災重創,觀光復甦之路漫長

2026/01/012024年4月3日花蓮近海發生芮氏規模7.2強震,餘震與交通中斷使大量遊客取消行程,重創花蓮觀光;端午連假訂房率甚至不到10%,逾300名從業人員被迫減班或解僱。儘管政府推出振興政策,但受災區重建仍需時間,飯店業與觀光業復甦不易。本文將分析2024年至2025上半年花東上市櫃觀光業者營運表現,盤點飯店業面臨的主要挑戰。 -

保力達集團案例分析 - 神秘陳洋家族穩坐藥酒龍頭,蠻牛、冰火成功打入年輕族群

2025/12/30本次我們將以「保力達集團」為主軸,進行非公發食品集團案例分析。保力達集團為國內知名製藥、食品、飲料的製造銷售集團,尤其保力達B在國內具高知名度,國人無論是否喝過,對保力達這個品牌都不會陌生,創造知名度也可以說是保力達集團最成功的策略。