Table of Contents

在上篇分析中,我們已確認新聞事件能對股價產生可辨識的市場反應。然而,新聞所揭露的資訊內容本質上差異極大,從產業發展、財務與會計訊息,到經營層異動或重大危機事件,其風險意涵與市場解讀本就不盡相同。若僅從事件強度觀察,仍不足以完整說明不同新聞對股價影響的差異來源。

因此,本篇進一步將新聞事件依其性質拆解為五大類(A、I、M、F、R),從事件類別的角度出發,檢視市場是否會對不同類型的新聞展現出系統性差異的反應模式,並辨識哪些新聞類型更可能成為影響股價的重要資訊來源。

📍看上篇 ➡️ 從新聞到市場:媒體報導的投資訊號(上) — TCRI 看門狗「N 新聞媒體」事件實證分析

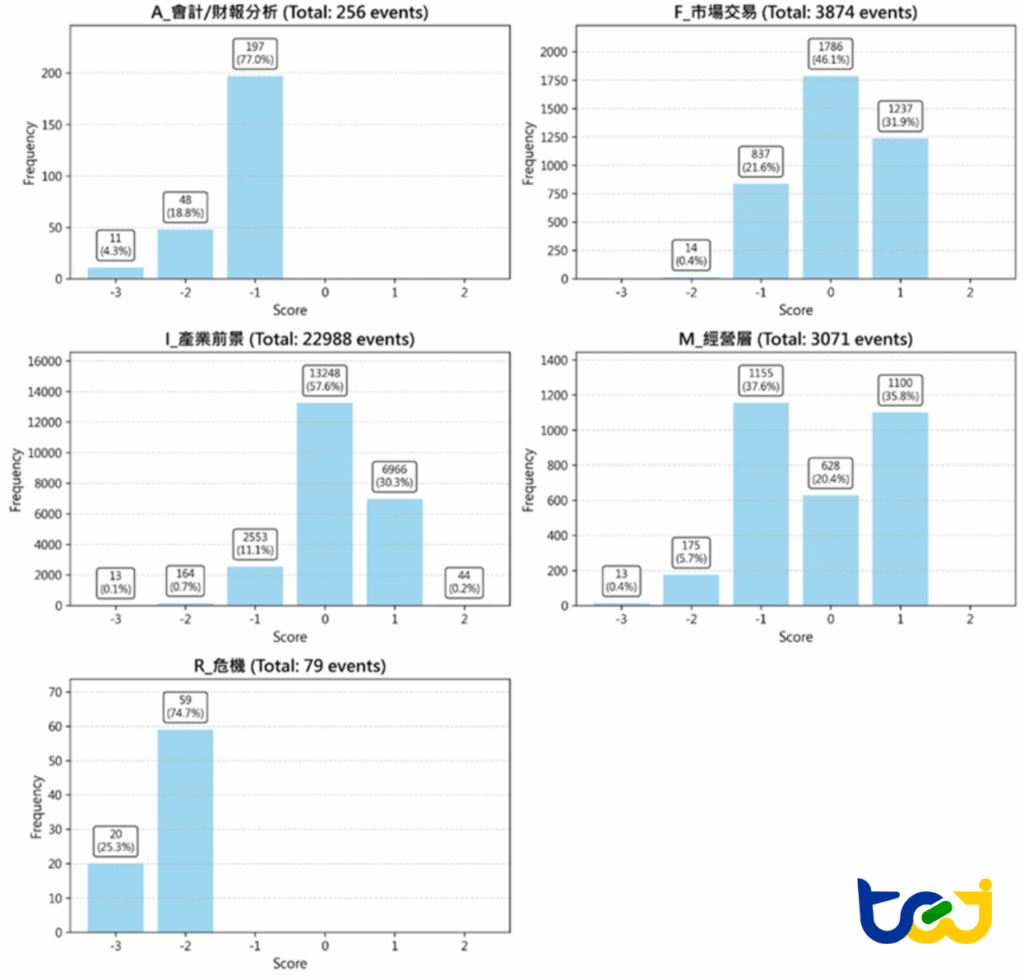

當新聞事件依其性質拆解為五大類(A、I、M、F、R)後,可以觀察到事件數量與強度分布呈現高度不均的結構。

這樣的分布特性也暗示,事件數量多寡,並不等同於市場影響力大小,必須結合股價反應進一步檢驗其資訊含量。

圖 1:事件分布圖

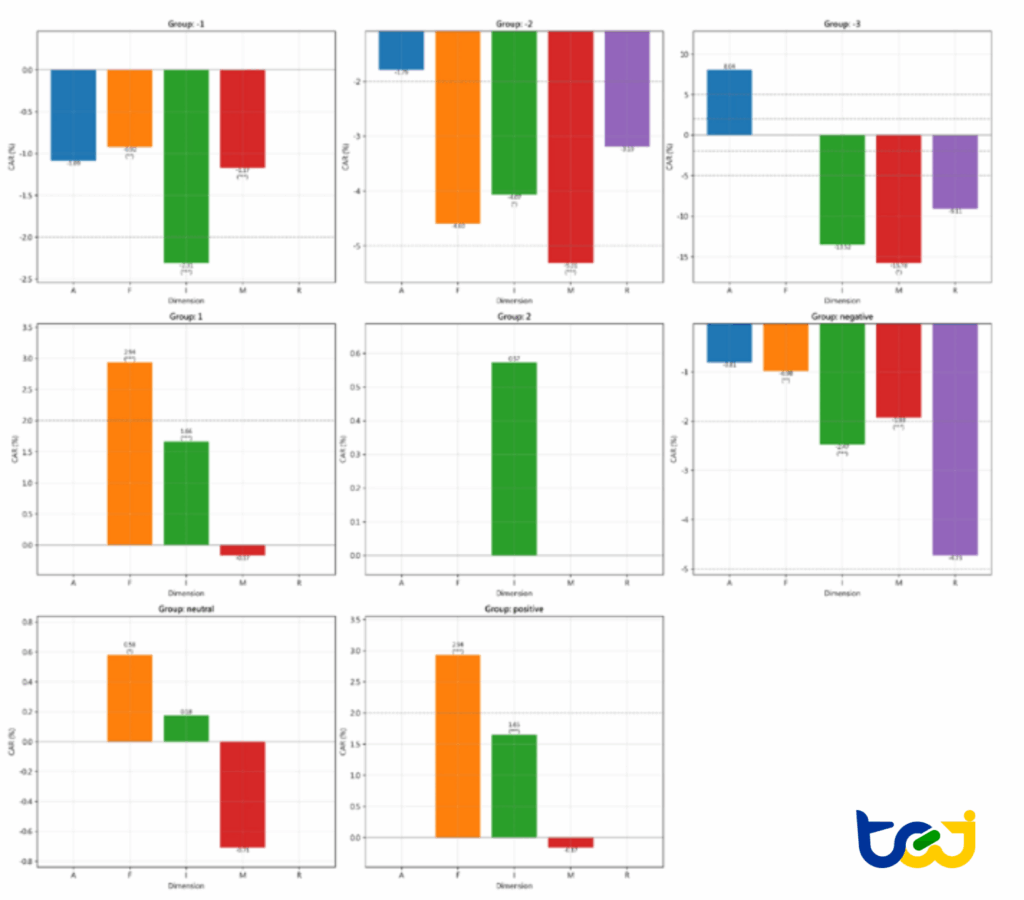

為了比較不同新聞類型在相同事件強度下的市場反應,本研究進一步將事件類別與事件強度交叉分析,並以 CAAR 作為主要觀察指標。Figure 5-4 顯示,各事件類別在負面事件下幾乎呈現一致的負向 CAAR,但影響幅度存在顯著差異。在相同強度分組下,不同事件類別所對應的市場反應幅度存在明顯差異,顯示市場並非僅根據「正負程度」反應,而會同時考量事件性質。

圖 2:CAAR群組比較圖

五大類事件中,M 類事件的負面事件強度與股價下跌幅度之間呈現高度一致的單調關係,-3 組的最終 CAAR 高達 -15.78%,約為 -2 組(-5.31%)的三倍。

表 3:M事件的詳細統計結果

| Group | Event Count | Mean AAR (%) | Final CAAR (%) |

|---|---|---|---|

| -1 | 1155 | -0.05% | -1.17%*** |

| -2 | 175 | -0.25% | -5.31%*** |

| -3 | 13 | -0.75% | -15.78%** |

| 1 | 1100 | -0.01% | -0.17% |

| negative | 1343 | -0.09% | -1.93%*** |

| neutral | 628 | -0.03% | -0.71% |

| positive | 1100 | -0.01% | -0.17% |

相較之下,產業前景類(I 類)與危機類(R 類)新聞亦具備方向一致的負面效果,但不論在顯著性或持續性上,皆不若 M 類事件強烈。市場交易類(F 類)新聞則在正面事件中表現相對突出,反映交易與流動性相關資訊較容易被視為短期利多,但其效應多半在公告前已反映完畢,Pre-event Ratio 高達 86.3%,Post-Event Return 僅 0.28%,缺乏長期延續性。

表 4 :F 類事件的統計結果明細

| Group | CAAR(t-1)% | CAAR(t=0)% | CAAR(t+10)% | AAR(t-1)% | AAR(t=0)% | Pre% | t=0% | Post% | Marginal% | Post-Ret% |

| -1 | -1 | -1.13 | -0.92 | -0.4 | -0.13 | 108.7 | 13.8 | -22.5 | -68.2 | 0.21 |

| -2 | -3.8 | -3.94 | -4.6 | -0.33 | -0.15 | 82.6 | 3.2 | 14.2 | -55.2 | -0.65 |

| 1 | 2.53 | 2.66 | 2.94 | 0.39 | 0.12 | 86.3 | 4.2 | 9.4 | -67.9 | 0.28 |

| negative | -1.05 | -1.17 | -0.98 | -0.4 | -0.13 | 106.7 | 12.9 | -19.6 | -68 | 0.19 |

| neutral | 0.5 | 0.46 | 0.58 | -0.02 | -0.04 | 86.4 | -6.6 | 20.3 | 61.5 | 0.12 |

| positive | 2.53 | 2.66 | 2.94 | 0.39 | 0.12 | 86.3 | 4.2 | 9.4 | -67.9 | 0.28 |

從時間結構來看,M 類事件同樣呈現以事前反應為主的特性,但其事後修正幅度相對有限。Pre-event Ratio 約落在五至七成之間,顯示市場在新聞正式擴散前即已部分反映風險,但事件發生後仍存在持續調整空間。相較於其他類別,M 類事件的 Post-event Return 較為顯著,反映市場對治理與經營層風險的消化速度相對較慢。

表 5 :M類事件的統計結果明細

| Group | CAAR(t-1)% | CAAR(t=0)% | CAAR(t+10)% | AAR(t-1)% | AAR(t=0)% | Pre% | t=0% | Post% | Marginal% | Post-Ret% |

| -1 | -0.67 | -0.75 | -1.17 | -0.32 | -0.08 | 57.4 | 6.6 | 36.0 | -76.0 | -0.42 |

| -2 | -2.85 | -3.39 | -5.31 | -0.61 | -0.54 | 53.7 | 10.1 | 36.2 | -12.8 | -1.93 |

| -3 | -11.58 | -13.31 | -15.78 | -6.21 | -1.73 | 73.4 | 10.9 | 15.7 | -72.2 | -2.47 |

| 1 | 0.18 | 0.19 | -0.17 | 0.04 | 0.00 | -111.1 | -0.8 | 211.8 | -96.6 | -0.35 |

| negative | -1.10 | -1.27 | -1.93 | -0.42 | -0.17 | 56.8 | 8.8 | 34.4 | -59.8 | -0.67 |

| neutral | 0.21 | 0.09 | -0.71 | 0.20 | -0.12 | -30.0 | 17.4 | 112.7 | -163.1 | -0.80 |

| positive | 0.18 | 0.19 | -0.17 | 0.04 | 0.00 | -111.1 | -0.8 | 211.8 | -96.6 | -0.35 |

綜合事件類別與事件強度的分析結果可以看出,新聞事件確實具有投資參考價值,但其關鍵並不在於新聞本身,而在於新聞所屬的事件類型。經營層與治理相關新聞,具備最高的資訊含量與市場衝擊力;相較之下,產業與交易類新聞則更偏向短期情緒或資訊更新。

本研究透過事件研究法,系統性檢驗TCRIWD資料庫當中來自新聞媒體的事件,是否能對股價產生可辨識且具結構性的市場反應。實證結果顯示,新聞並非缺乏投資訊號,而是其市場影響高度依賴事件所隱含的風險強度與事件性質。負面新聞整體呈現明確的方向性效果,事件強度愈高,股價下跌幅度愈大;然而,與主管機關公告或重大訊息相比,新聞事件的市場反應更集中於事件發生之前,且在事後較容易出現修正,顯示新聞更偏向前導型而非持續發酵型資訊。

進一步的事件類別分析亦指出,並非所有新聞都具有相同資訊含量。其中,M類事件涉及經營層與公司治理的新聞,對市場造成的衝擊最為顯著,且具備清楚的強度區分力;相較之下,I類產業或F類交易相關新聞則多數容易被快速消化,其投資價值需搭配事件強度與時點結構一併解讀。這些結果共同說明,若僅憑新聞標題或單一案例進行判斷,容易忽略市場實際反應的差異性與非對稱特徵。

也正因如此,事件若要真正被納入投資決策流程,關鍵不在於資訊來源的多寡,而在於能否將不同型態的事件,轉化為可比較、可回測、可驗證的量化資訊。TCRI 看門狗(TCRI Watchdog, WD)-台灣股票市場的事件型資料庫,系統性整合來自新聞媒體、交易所公告與其他重要資訊來源的事件內容,並依其對企業信用風險的影響程度,轉換為一致尺度的事件強度資料。透過此一設計,投資人得以從「事件面」出發,全面觀察市場中各類資訊對價格的實際影響,並進一步結合基本面、量化因子或風險管理模型,拓展更具結構性的投資與監控應用。

📍領先市場的決策關鍵:TCRI 看門狗結合 20 年信用指標經驗,為您解讀重大事件 ➡️了解更多有關TCRI看門狗

柏頓.墨基爾(Burton G. Malkiel)成功選股法則