Table of Contents

上篇提到了ESG 債券的基本類型,相信大家對此類型的債券都有基本的認識,接下來我們將介紹特殊類型的ESG債券,並簡單為各位介紹幾個較具代表性的國家目前推動永續金融的相關政策與ESG債券市場發展。

特殊類型 ESG債券

各國 ESG債券及發債狀況

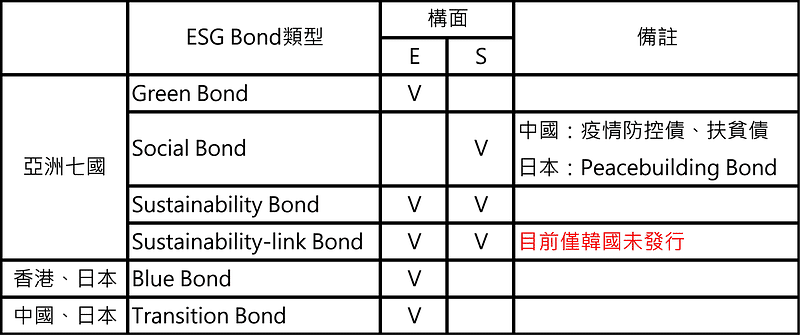

亞洲各國發債類型與 ESG構面相關表

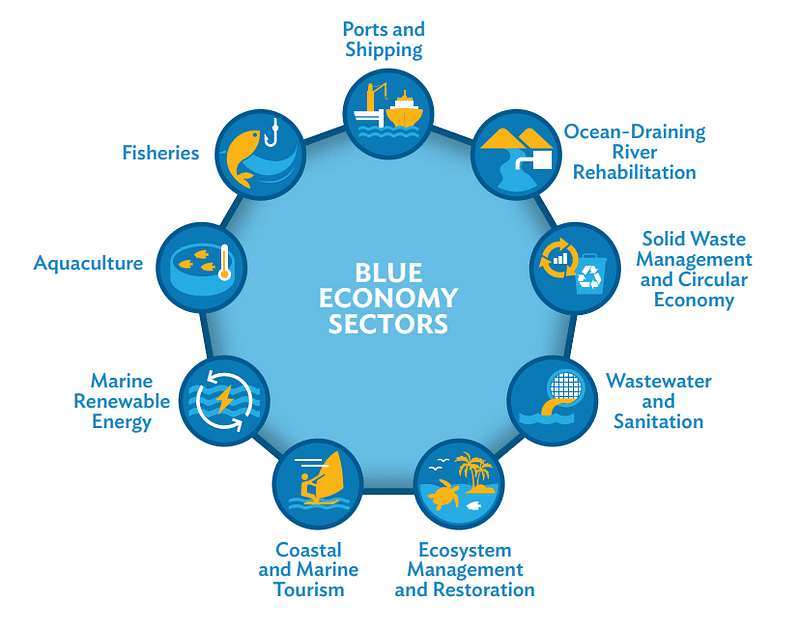

藍色債券與綠色債券之概念相似,皆為因應ESG概念而生的新型專項資金債券,唯藍色債券所募集到的資金使用於海洋環境保護以及海洋經濟上,故稱「藍色債券」。世界上首檔藍色債券是由賽席爾群島於2018年10月所發行,同時該檔債券也是目前世界上最具代表性的藍色債券。

轉型債券的發行人多為高碳排產業──如煉鋼、水泥等重工業,此類型的產業易對環境產生高汙染,根據CDP的研究統計,僅僅25家高碳排企業就能夠佔據50%以上的全球工業溫室氣體排放量──因著對地球產生的高度汙染,使得這類型的企業經常被拒於永續金融市場之外。

為了落實環境保護、減少溫室氣體排放量並逐步轉型成為永續產業,高碳排產業開始發行「轉型債券」作為資金來源。轉型債券的認定標準在國際間已有理念上的共識,然實務上稍稍有些不同之處,其分別為從寬認定以及嚴謹界定。從寬認定指一般ESG債券已衍生出「可持續發展連結債券」此類型,因此轉型債券可歸類於其中;嚴謹界定則是指須明確規定轉型債券的認可標準,例如氣候倡議組織(CBI)所發布之Financing Credible Transition White Paper以及ICMA根據GBP、SBP和SBG所提出的Climate Transition Finance Handbook,皆為轉型債券可依循的準則。

目前亞洲有發行轉型債券的國家以中國及日本佔多數,其中日本更因政府推動和投資人的踴躍參與,自2021年起發行規模已達2500億日幣以上,未來發展指日可待。

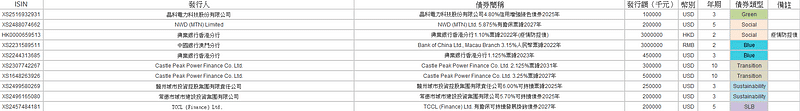

隨著ESG浪潮逐漸席捲債券市場,各國在推動發行ESG債券上都有相當不錯的發展,且發行機構亦不僅止於國家政府,而是在一般企業及金融業等類型之發行人多點開花。TEJ在收錄及建立ESG資料庫上不遺餘力,目前在ESG債券方面已收錄之國家共有7個國家別──分別為:台灣、中國、香港、日本、韓國、新加坡及泰國,更彙整出了大中華地區的資料庫方便做資料複合查詢。以下將簡介推動發行ESG債券上較具代表性的國家。

台灣從2017年開始推動綠色金融行動方案1.0,主要在鼓勵金融機構能對綠能產業投融資;下一步方案2.0,則將範圍擴及綠色及永續概念,引導金融機構支援綠色及永續發展產業,讓企業的籌資管道多元化。台灣第一檔ESG債券為日月光半導體公司於2014年推出的綠色債券,同時這也是亞洲第一檔由企業發債的綠色債券。

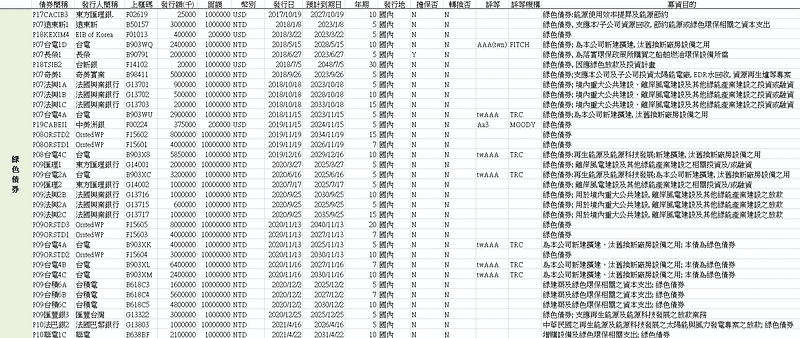

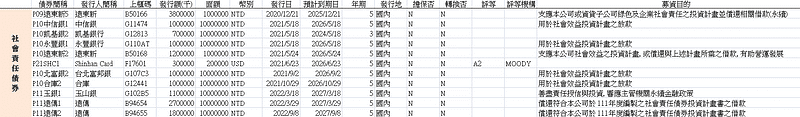

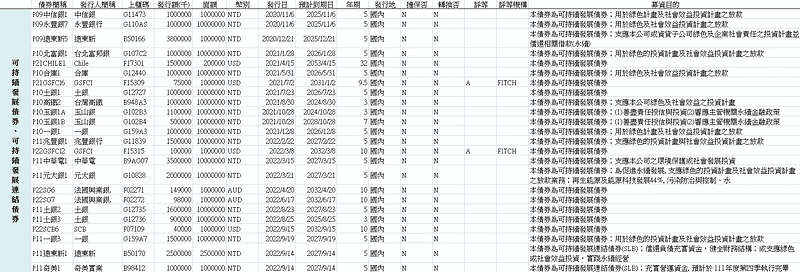

根據櫃買中心的整合統計,截至2022年8月底,綠色債券累計發行94檔,金額約2,586億元;可持續發展債券累計發行20檔,金額約746億元;社會責任債券累計發行9檔,金額約181億元。2022年9月底金管會正式公告綠色金融行動方案3.0,希望進一步整合金融資源,支持淨零轉型並從投融資推動整體產業減碳,以強化氣候韌性與因應風險的能力。

2017年,櫃買中心成功加入ICMA,成為亞洲地區第五家以證交所身分加入之會員,積極推動發展台灣的ESG債券市場。目前櫃買中心已建立永續發展債券專版,期盼未來在台灣的債券發行量能夠持續增長,為全球永續發展盡一份心力。

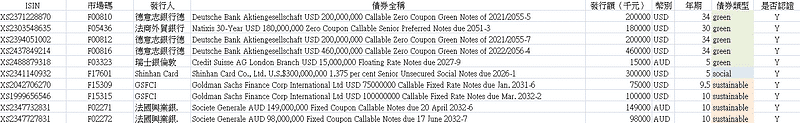

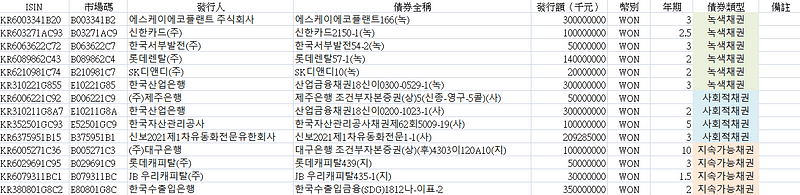

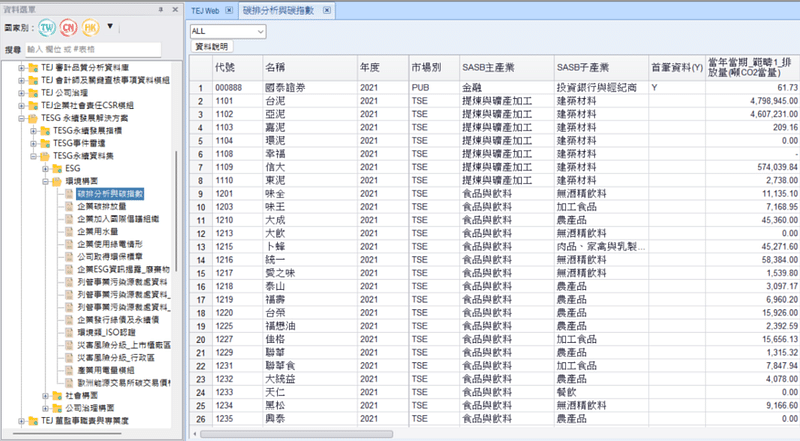

外國公司來國內發行的債券也在TEJ債券資料庫收錄範圍之中,但凡是屬於ESG類型的國際債券,皆可於TEJ資料庫中查詢到。下圖為資料庫一隅:

放眼中國,永續經濟發展的趨勢正在逐漸席捲金融市場,多樣化的金融商品引領中國投資市場實踐ESG經濟。在債券市場中,ESG發展可謂十分熱絡,早期中國國內的ESG債券市場因著中國社會發展等因素,以扶貧債和紓困債居多,其中中國農業發展銀行自2016年起便開始推出「扶貧」專項金融債券;而從2020年新冠肺炎疫情爆發後,為了籌措防疫資金,「疫情防控債券」順勢推出──首檔疫情防控債券為由國家開發銀行在2020年2月所發行之戰疫專題債券,票面利率1.65%,年期一年。

「碳中和債」也是中國近幾年推出的特殊類型ESG債券,其發行基礎是基於習近平所提出之「雙碳目標」──碳排放於2030年達到峰值,並於2060年實現碳中和。為了響應此政策,中國多家電力公司拋磚引玉,自2021年起開始推行多檔碳中和債券,截至目前已發行300多檔,高達6700多億人民幣。

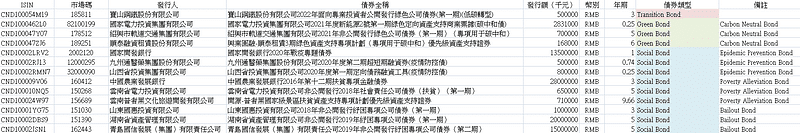

目前中國已發行之ESG債券多達3000檔以上,下圖為資料庫一隅:

香港作為全球領先的國際金融中心之一,擁有全球最大的離岸人民幣資金池、世界一流的商業基礎設施、多元化的資本供應、流動性、投資者、金融產品及專業人才使香港肩負著亞洲資本市場轉型的使命。

香港交易所一直致力協助推動可持續發展的進程,成立綠色和可持續金融跨機構督導小組與各機構成員緊密合作,加快推進市場可持續金融的發展,以及推行Sustainable & Green Exchange (STAGE)平台公告可持續、綠色及社會責任相關投資產品,STAGE的統計顯示截至2021年在港交所上市的ESG債券已達362億美元,平台上債券種類的部分相當多樣化,擁有藍色債券、轉型債券、疫情防控債券等等,因此期待未來可看到更多新穎概念的ESG債券在香港上市。

隨著氣候的急遽變化,高碳排放的行業(例如:鋼鐵、化學、航空、航運、水泥、化石產業等等)將面臨被淘汰的風險,轉型債券提供了這些行業一個新興的融資方式,協助這些高汙染產業能到過渡到低碳或達到淨零(Net Zero)。

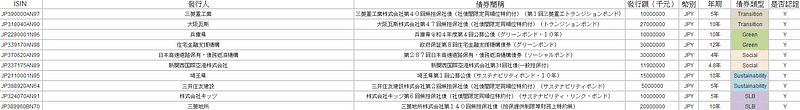

根據我們的收錄,從2021年7月日本郵船株式会社發行第一檔到目前為止,日本總共發行了19檔轉型債券(Transition bond),且在2022上半年開始活躍,外界也期待棕色產業的轉型能連接傳統和永續金融,將效益帶給企業和投資人。

藍色債券是下一個日本即將跨足的新領域,預計將由「マルハニチロ株式会社(Maruha Nichiro Corporation,日本最大的海洋產品公司之一)」於2022年10月下旬發行第一檔藍色債券,TEJ將密切關注發行資訊以及條件,並即時更新在資料庫當中。

韓國自2008年起便開始有綠色意識,由當時的李明博政府在2009年推行「綠色成長國家策略與五年計劃」;近幾年,韓國持續在永續經濟上表現活躍,於今年(2022年)推出「碳中和與綠色成長基本法」,明確地將「2050年達成碳中和、2030年需較2018年減少40%碳排量」的目標法制化。

韓國金融市場的參與者大多為規模較大的財團,在ESG投資方面也多由此類型的企業帶頭發展,其中第一檔ESG債券便是由韓國產業銀行所推出的三年期3000億韓幣綠色債券;而針對中小企業的永續發展,政府亦推出轉型支援、創新開發等計畫,並鼓勵企業積極參與ESG投資。

2022年截至目前韓國已發行高達338億美元之ESG債券,其中又以社會責任債券佔大宗,約佔了66%左右,相比2021年提高了將近兩成;綠色債券的發行量較為薄弱,但仍維持平均每月發行10檔的頻率,穩定發展。

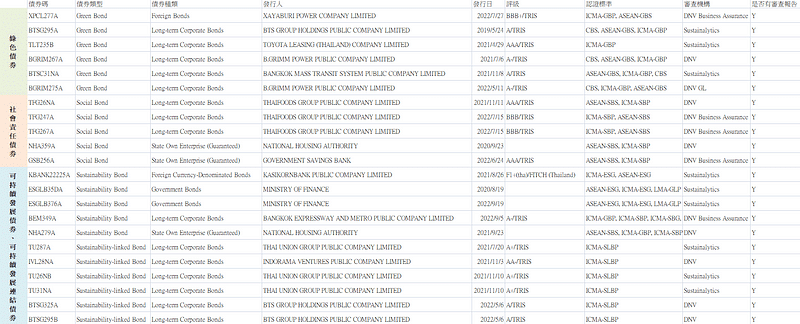

根據 2022 環境績效指數(EPI),泰國目前排名第 108 位,排名位居中段。在環境方面,泰國仍需做出許多改善,為此泰國政府推動了許多相關政策,也鼓勵企業發債與 ESG 概念相扣,逐漸在金融市場建立一套 ESG 體系,朝著永續發展持續努力。

針對國內 ESG 投資,泰國政府養老基金(The Government Pension Fund,GPF)推出了一系列相關投資工具,包括設立泰國第一支 ESG 基金 — THSI(Thailand Sustainability Investment);在債券市場的部分,泰國債券市場協會(The Thai Bond Market Association, Thai BMA)更設立了ESG專區,除了操作直觀的債券查詢以外,也提供了學術研究文章做為參考輔助。

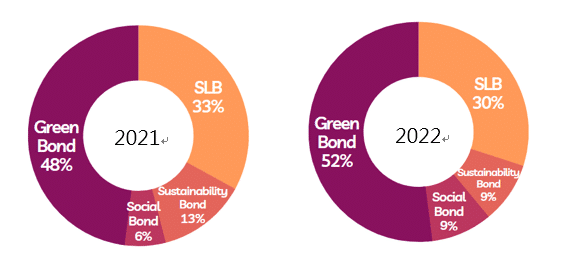

泰國自2018年起開始發行 ESG 債券,第一檔為由泰國軍人銀行(TMBTHANACHART BANK)所發行之七年期綠色債券。而2020年起,泰國開始有了Social Bond、Sustainability Bond以及SLB,更加全面性的發展ESG金融,其中綠色債券更是蓬勃發展,2022年截至目前發行額已達約680億泰銖,佔ESG債券總發行額的一半以上。下圖為近兩年四大類型ESG債券發行額佔該年ESG債券發行額之情況:

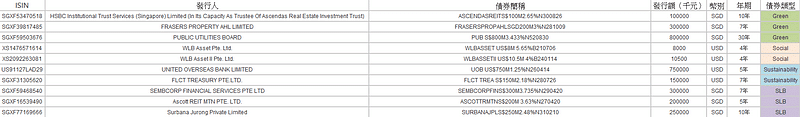

新加坡因地理環境的因素,氣溫上升所帶給新加坡國人的威脅不容小覷,因此新加坡ESG債券的發債目的多以針對碳排放的管制、尋找新替代能源為主。新加坡政府在2021年初宣布Singapore Green Plan 2030,響應聯合國2030年永續發展目標,制定在城市綠化、能源配置重整、綠色經濟、生態韌性、永續生活五大主題所要達到的目標,為此新加坡政府首次發行為期50年的綠色國債,並將此收益用以支持Singapore Green Plan 2030。

隨著永續投資逐漸成為現代金融市場的寵兒,ESG債券在債券市場的佔比勢必將持續提高,其概念的應用與延伸勢必會繼續為債券市場帶來更多不一樣的新風貌,同時也讓企業營運更加長久及穩健。

TEJ資料庫收錄了亞洲七國的ESG債券資料,能夠依照各檔債券來深入探究,也能依發行人來做橫向的資料整合;同時更以自身深厚的資料庫為量化分析基礎,輔以國際間的ESG準則,研發出屬於台灣企業的ESG指標──TESG永續發展指標。未來TEJ將持續在永續金融上深耕,並且持續擴增資料庫,期待能夠以此解決ESG量化資訊不足的限制,並且在檢驗ESG上能夠更精準。

如果各位讀者對於本文、TEJ 資料庫有任何問題,或是想進一步獲取關於 TEJ 資料庫的操作權限,歡迎留言、來電或來信詢問。

延伸閱讀

— ESG 債券介紹