Table of Contents

在股票投資研究中,如何運用公開透明且具理論基礎的財務資訊建構因子,一直是量化投資的重要課題。相較於僅依賴價格或技術指標,財務報告能更直接反映企業在獲利能力、成長性、財務結構及營運效率等方面的基本狀況。然而,若僅依靠單一財務指標,往往難以全面捕捉企業價值,且網路上許多財務資料經過修正、重編等,已無法還原當時的狀況。因此,本研究將在Point-in-Time的基礎上,嘗試建構一個多維度財務報表資訊整合的綜合性因子,並透過事後檢驗方式,評估其預測能力與穩定性。

➡️ 用 TEJ Point-in-Time 財務資料,讓回測不再『偷看答案』

本研究標的為台灣上市櫃普通股,期間自2020年第一季財報開始至2025年第二季財報。財務資料來源為 TEJ 財務資料_會計師簽證財務資料」,其特色在於採用 Point-in-Time 處理方式,可精準還原當下可得資訊,避免前視偏誤。

整體研究流程如下:

為了降低極端值對統計分析的影響,本文對以下變數,進行縮尾處理 (Winsorization)

對上述因子進行 z-score 標準化,並依以下權重進行加總,

最後再把分數做一次z-score標準化組成綜合評分是為本研究的因子產出。

📌 延伸閱讀:開啟 TEJ 因子資料庫,強化你的量化火力

以下我們依照因子分數由高至低將樣本分為五組,並說明依照上述設計之因子之統計與產出。

表一、分組報酬率敘述性統計

| 組別 | 最小值 | 最大值 | 平均值 | 標準差 | 數量 | 占比 |

|---|---|---|---|---|---|---|

| 1 | -3.155575 | -0.626267 | -1.291114 | 0.383108 | 69444 | 20.085730 |

| 2 | -0.987734 | -0.132098 | -0.534822 | 0.150743 | 68992 | 19.954995 |

| 3 | -0.403942 | 0.549351 | -0.061369 | 0.144642 | 69008 | 19.959623 |

| 4 | 0.053214 | 0.912159 | 0.463535 | 0.173874 | 68992 | 19.954995 |

| 5 | 0.601423 | 9.998278 | 1.425836 | 0.749960 | 69302 | 20.044658 |

由表一我們可知整體趨勢方面分位數由1至5,平均值呈現由負轉正且逐漸上升的單調結構,符合因子分組的設計邏輯,同時,標準差在低分位數相對較小,高分位數則顯著放大,顯示因子在高端區間更容易出現極端值,而最大值在第5分位遠高於其他組,代表該組的異質性更高,可能含有少數極端高分標的。

表二、持有期因子投資績效檢驗表

| 1D | 5D | 10D | 22D | |

|---|---|---|---|---|

| Ann. Alpha | 0.076 | 0.053 | 0.035 | -0.002 |

| Beta | 0.080 | 0.068 | 0.068 | 0.089 |

| Mean Period Wise Return Top Quantile (bps) | 3.470 | 2.775 | 1.999 | -0.181 |

| Mean Period Wise Return Bottom Quantile (bps) | -6.707 | -4.447 | -3.393 | -2.012 |

| Mean Period Wise Spread (bps) | 10.177 | 7.193 | 5.356 | 1.766 |

表二呈現了不同持有期下的超額報酬 (alpha)、市場敏感度 (beta)、以及分位數組合經過demean(減去組內平均值)的平均報酬與價差。

由1D的0.076代表短期有顯著正向超額報酬,隨持有期拉長,alpha 呈下降趨勢,直到22D時已接近零甚至轉負,表示長期累積後效果趨於消散。因此說明此因子在短期內具備預測力,但持有期拉長後效果逐漸衰減。

Beta介於0.068至0.089,數值偏低,顯示此因子策略與市場整體波動的關聯性有限。而對投資組合來說,這意味著策略相對獨立,具備分散投資風險的潛力。

我們可從表得知Top Quantile在短期內具有相對較高的超額表現,1D平均報酬(經過demean處理後)為3.47 bps,但隨著持有期延長,其效果逐漸遞減,至 22D已轉為 -0.18 bps。相對地,Bottom Quantile在各持有期皆呈現負向表現,且劣後幅度隨時間累積而擴大,至22D時已降至-2.01 bps,顯示其持續顯著低於組內平均水準。而Spread(Top–Bottom)在1D 時最大(10.18 bps),5D 與 10D 仍保有一定差異,但至 22D已降至 1.77 bps,幾乎不具顯著性。

因此我們可以得出結論,因子的分組效果在短期最為明顯,能有效區分高低分組的表現;但隨持有期延長,差異將快速縮小。

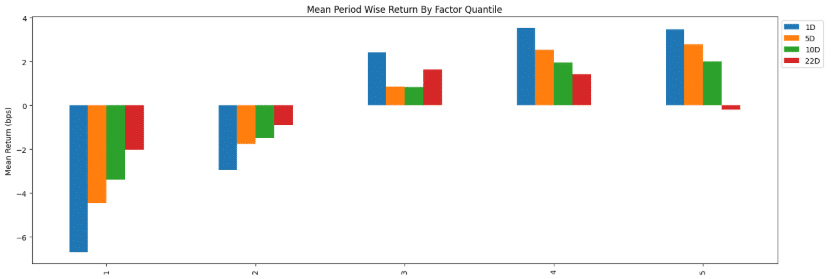

圖一、分位數平均前瞻報酬長條圖

由圖一結果顯示,本因子在不同分位數間呈現明顯區隔。低分位數(Q1、Q2)平均報酬為負,高分位數(Q3-Q5)則多為正,顯示因子應具備有效性。特別是在短期(1D-5D)內,高低分位數的報酬差距顯著,驗證因子對短期投資策略具有解釋力。然而,隨著持有期延長至 22D,高低分位數差距明顯收斂,甚至出現高分位數報酬回落的情況,顯示因子效果可能隨時間推移而減弱。

本研究以TEJ的Point-in-Time財務報告為核心資訊,透過多重因子的設計與整合,在避免前視偏誤的前提之下,建立了一套可量化並具可重複性的選股評分機制。實證結果顯示,因子分數高低在分組報酬上呈現部分區分效果,特別是低分位與高分位組之間具有明顯落差,驗證了本研究因子的有效性與應用價值。此結果支持了財報因子在投資決策中的可行性,並提供相較於單一指標更多維度的整合資訊,用以反映企業價值。

然而,本研究亦存在若干限制:

綜上所述,本研究提供了一個基於財務資訊的因子構建與驗證框架,顯示財報資料在量化選股中的應用潛力。未來若能結合更多資料來源並進行動態調整,將有助於提升因子模型的解釋力與預測準確度。

從原始資料收錄到清洗與檢核,TEJ 為您提供一致、完整、可追溯的財務與市場資料,讓模型訓練與策略測試更接近真實世界。

💡走進 TEJ 資料銀行,開啟你的高品質數據之旅