Table of Contents

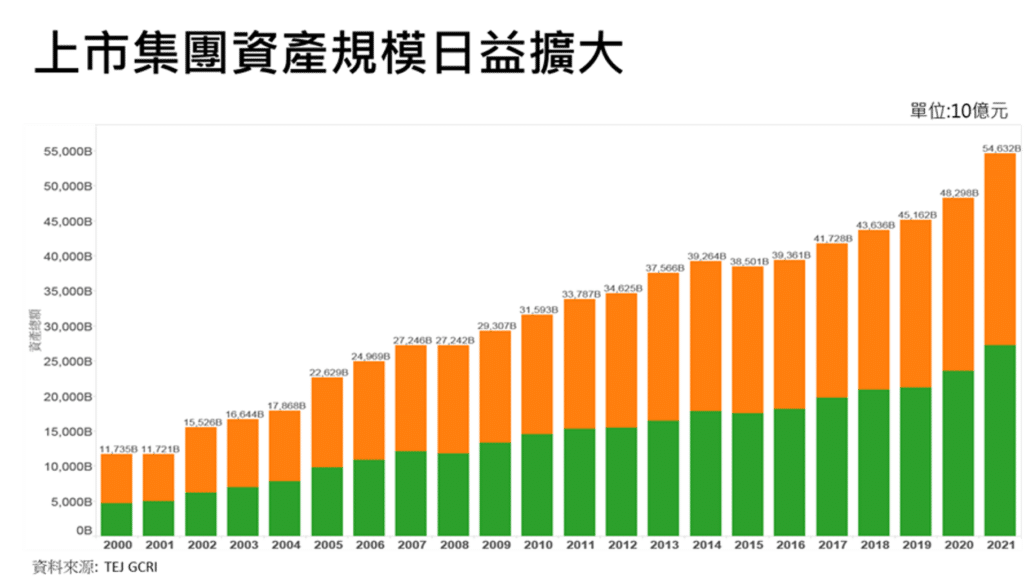

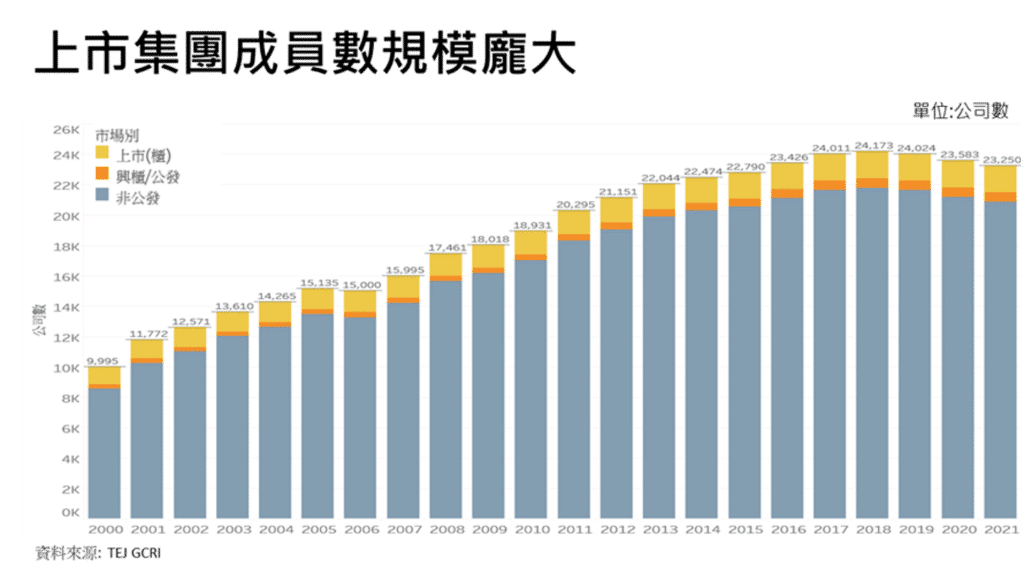

根據 TEJ整理 2000 年到 2021 年的國內上市櫃集團的資產規模,已從 11 兆 7,350 億元,擴增至 54 兆 6,320 億元;這些集團涵蓋公司家數也從不到萬家,倍增至 23,250 家。期間各集團不斷追求成長,以期發揮更多的綜效。而各集團擴大規模的方式除了內部的有機成長外,向外併購也成為快速成長的方式。觀察近十年來國內公開發行以上企業併購交易每年平均超過百筆,每年併購金額亦超過百億美元,而因為併購交易而產生的公司經營權換手事件也日益頻繁。

隨著台灣集團企業規模不斷成長,以打群架的方式去因應競爭日趨激烈的大環境,集團企業間的互動及連結亦日趨緊密。故我們在評估企業的信用風險時,已不能再忽視其集團企業對其所產生的影響,集團信用風險不可輕忽。

TEJ自2003年因「公司治理」之需要進行集團企業之研究。並於2005年推出學術研究所需的「公司治理」與「集團企業」二系統、2008年推出「集團觀察家」系統,以供金融業作為貸放參考。TEJ引用「最終控制者(Ultimate Controller,UC)」的概念,且綜合考量法規及實務上的運作,發展出集團歸屬的標準(TEJ Group Code Standard,TGCS)。先辨認每家公司的最終控制者,再將最終控制者相同公司歸屬於同一集團,且集團的納入及退出均有所依據及說明,提供國內最完整且最符合實務所需之集團資訊。

再者,如前所述,國內集團企業的規模不斷成長,但面臨經營環境日趨競爭,對於評估集團信用風險有其必要性。故2021年起,TEJ結合TGCS與TCRI發展出集團信用風險指標(Group Credit Risk Index,GCRI)。

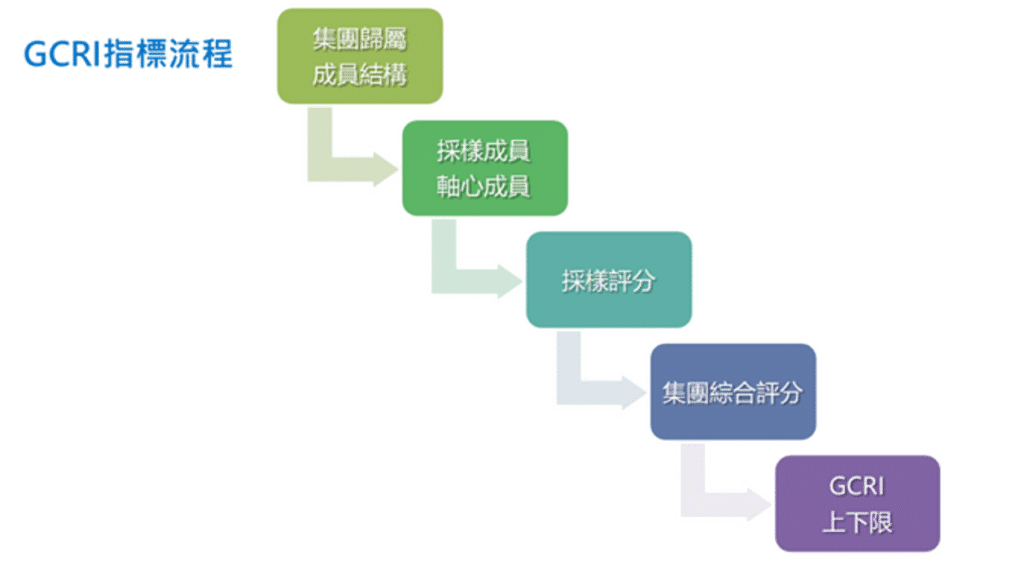

TEJ研發的GCRI集團信用風險指標,是以台灣公開發行以上企業為主體,經以下處理產出GCRI等級:

經過這些程序就完成了 GCRI 等級的產出,指標產出流程參考下圖:

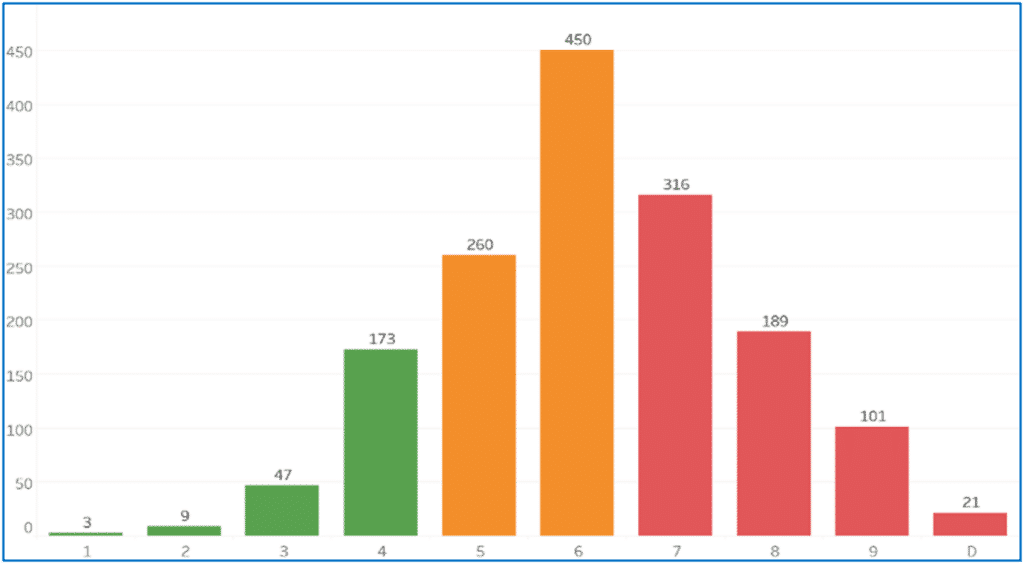

GCRI 集團信用風險等級,以 2021 年評分結果如下圖。我們總共對台灣 1,570 個集團給予一信用風險等級,等級分布呈現常態分配,與 TCRI 相同,符合預期,貼近實務現況。

評估企業信用風險時除了企業本身的營運及財務狀況外,其最終控制者及其所屬集團的影響也必須納入考量。

GCRI 以系統化衡量方式,同時解決台灣企業的集團歸屬與信用風險評估兩大議題:在企業納入退出集團的過程提供軌跡,透過每日資料更新,及時且完整收錄公開發行以上企業樣本;而在風險評估上以最可靠的TCRI為基礎,並以個別軸心成員的淨值加權後衍生出集團信用風險指標 GCRI,可以清楚的描繪出集團風險的輪廓。

GCRI 及 TGCS 應用在銀行授信跟風險控管上,提供了一個最佳的參考標準;對於投資目的的使用者,也可避免將雞蛋放在同一籃中(同一集團)以分散風險;對於金控集團跨部門及跨公司間的合作,GCRI 也提供基準一致的集團歸屬與風險等級,讓各方溝通有共同的標準。透過定期更新的 GCRI 等級,檢視投資或授信標的信用風險的變化,可以最有效且最精實的方式去掌握規模及複雜度均越來越龐大的集團企業的營運及風險變化!

◆ 近期TEJ集團分析專文,請參考E Journal 集團專文 ◆

◆ 欲更深入了解,請參考集團信用風險解決方案! ◆