Table of Contents

在 Part 1因子研究系列|放空行為與情緒因子(SIR):法人借券如何驅動負向預測力? 中,我們從因子本質出發,釐清了 SIR(Short Interest Ratio)在台灣市場中所反映的放空情緒結構。實證結果顯示,法人主導的借券放空確實帶有明確的負向預測力,尤其在中大型股中更呈現出穩定且顯著的效果。這些洞察為策略建構奠定了重要基礎,但也提出了一個更關鍵的問題:當我們將 SIR 放進真正的投資策略裡,它是否仍能有效提升報酬、降低風險?

在 Part 2 中,我們將從實務觀點出發,探討 SIR 與動能因子(52 週高點動能)的結合方式,並在納入交易成本、持倉限制、滑價等市場摩擦後,評估不同策略在台灣市場的實際可行性。透過完整的回測結果,我們將檢視 SIR 是否能在繁複的市場環境中,依然扮演提升策略穩健度的關鍵因子。

為確保回測的客觀性與可再現性,所有策略均在以下統一的參數環境下進行評估:

在因子分析中,我們證實了 SIR 是一個負向預測因子,而 52 週高點動能(MOM52WH)則是市場公認的強勢因子。本節旨在探討如何結合這兩種訊號,以建構一個比純粹動能策略更為穩健的投資組合。

為此,我們設計了三種選股策略進行比較:一個純粹的動能策略作為基準,以及兩種利用 SIR 因子來增強動能訊號的策略。

值得注意的是,本研究並未建構一個純粹的「低 SIR」單因子策略。其主要原因來自表一的發現:在任何時間點,市場上均有大量(約佔 25%)股票的 SIR 值為零。若要建構一個僅做多的低 SIR 策略,選股標的將會是所有 SIR 值為零的股票,這將導致候選池過於龐大且缺乏有效的鑑別度。因此,或許可以使用 SIR 因子來排除具備潛在負面資訊的股票,或與其他因子整合以提升整體訊號的穩健性。

三種策略均在每月初進行再平衡,選取排名前 50 的股票進行等權重配置。詳細定義見表一。

表一:因子策略定義

| 策略名稱 | 策略類型 | 選股條件 |

| mom | 單因子策略 | 選取 MOM52WH 值最高的 50 檔股票,代表純粹的動能效應。 |

| mom_mask_sir_zero | 序貫篩選策略 | 1.(篩選)首先,排除所有借券賣出餘額(SIR)> 0 的股票。 2.(排序)在剩餘的「無放空」股票池中,依 MOM52WH 因子值由高至低排序選股,選取 MOM52WH 值最高的 50 檔股票。 |

| mom_sir | 複合因子整合策略 | 1. (整合)將 MOM52WH 因子與 SIR 因子(反向排序)結合成一個複合分數。 2.(排序)依此複合分數由高至低排序選股,旨在同時捕捉高動能與低放空壓力的股票,選取複合分數最高的 50 檔股票。 |

本節將深入剖析三種策略的回測績效。首先,我們將檢視純粹的動能策略(mom)作為分析基準;接著,再詳細評估兩種結合 SIR 因子的增強型策略帶來了何種差異與改善。

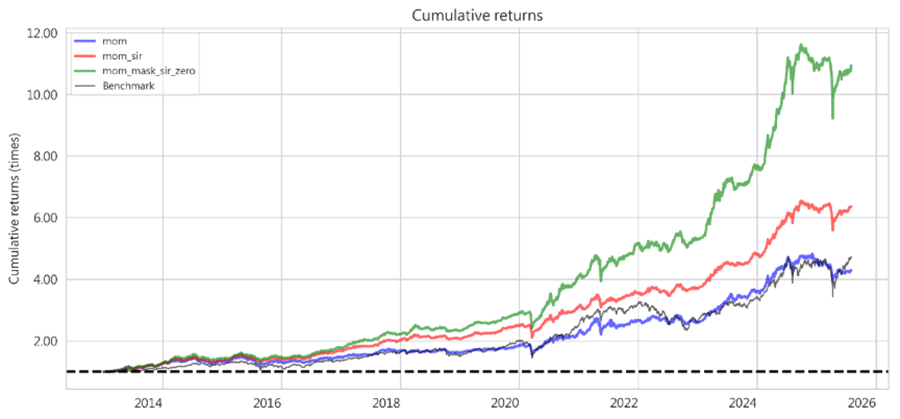

表二彙整了三項策略與市場基準的回測績效指標,圖一則呈現其累積報酬淨值走勢。

表二:策略回測績效指標彙總

(資料期間:2013/01–2025/07;Benchmark 為台灣加權報酬指數)

| mom | mom_sir | mom_mask_sir_zero | benchmark | |

| Annual return | 12.70% | 16.41% | 21.69% | 13.61% |

| Cumulative returns | 329.20% | 536.36% | 993.30% | 373.38% |

| Annual volatility | 12.62% | 9.51% | 11.06% | 16.21% |

| Sharpe ratio | 1.011 | 1.646 | 1.832 | 0.869 |

| Max drawdown | -21.96% | -18.88% | -20.71% | -28.55% |

| Sortino ratio | 1.366 | 2.259 | 2.549 | 1.212 |

| Alpha | 0.060 | 0.113 | 0.158 | |

| Beta | 0.490 | 0.350 | 0.395 |

圖一:策略累積報酬率折線圖 Figure 1: Cumulative Returns of Strategies

(資料期間:2013/01–2025/07;基準指數為加權報酬指數)

從表二與圖一的結果,我們可以得出以下幾個關鍵結論:

本研究對台灣市場的放空情緒因子(SIR)進行實證檢驗,證實其為一項有效的負向預測指標。然而,本研究發現 SIR 因子的有效性並非普遍的,而是與市值規模高度相關:在中大型股中,它是一個強勁的負向預測指標;但在小型股中,效果卻因潛在的軋空風險而完全反轉。此異質性效果的相互抵銷,是導致因子全市場排序能力(IC)偏低的主因。

此發現具備重要的策略意涵。回測證實,相較於純粹的動能策略(年化報酬率 12.7%,夏普比率 1.01),僅是利用 SIR 因子過濾掉被放空的股票,就能將績效大幅提升至年化報酬率 21.7% 與夏普比率 1.83。總結而言,SIR 因子是強大的「風險識別」工具,將其作為篩選條件以避開被「聰明錢」標記的個股,是提升投資組合穩健性的簡潔有效方法。

放空情緒因子(SIR)只是眾多因子研究中的一環,而台灣市場的因子效應遠比單一因子所能涵蓋的更為多元。TEJ 因子資料庫以完整的台灣上市櫃歷史資料為基礎,建構出涵蓋 情緒因子、風險因子、動能因子、價值因子、品質因子、成長因子 等多類別的因子體系,並提供長期可回溯、計算邏輯透明且可直接運用於量化研究的資料架構。

對研究者與投資人而言,具備一致性與高品質的因子資料不僅能協助驗證市場假說,也能作為策略建構、回測與資產配置的重要基礎。若你希望進一步探索更多因子在台灣市場的表現,或希望將多因子模型導入自身策略中,TEJ 因子資料庫都能提供可靠且具有深度的分析起點。

透過深入理解並善用這些因子,我們便能在快速變動的市場環境中,建立更具結構性、更穩健的投資判斷,持續從數據中發掘值得信賴的市場訊號