Table of Contents

大衛.卓曼(David Dreman)是華爾街最著名的「逆向投資(Contrarian Investing)」大師之一,也是卓曼價值管理公司(Dreman Value Management)的創辦人。他著有於1998年出版的經典名作《逆向投資策略》(Contrarian Investment Strategies),在書中他深入探討了投資心理學與市場效率低下的關聯。

卓曼的核心哲學建立在「均值回歸」與「投資人心理偏差」之上。他認為市場經常對壞消息反應過度,導致績優公司的股價被不合理地殺低;反之,市場也常對熱門股過度追捧,推升本益比至無法維持的高點。卓曼的策略專注於挑選那些被市場冷落、本益比(P/E)與股價淨值比(P/B)低於市場平均,但同時具備高殖利率保護的「價值股」。這套方法不僅是撿便宜,更是一種利用市場情緒錯誤定價來獲利的系統化邏輯。

本文透過 TQuant Lab 將大衛.卓曼的逆向投資法轉化為可執行、可回測的量化條件,並以台股市場作為實證對象,檢驗其長期績效與風險表現。

為了驗證此策略在台灣股市的有效性,我們設定了以下嚴謹的歷史模擬環境:

本策略以大衛.卓曼(David Dreman)的逆向投資哲學為核心,旨在利用市場情緒的過度反應(Overreaction)尋找獲利機會。卓曼認為,市場往往對熱門股過度樂觀,而對冷門股過度悲觀,這創造了低本益比股票長期跑贏大盤的「均值回歸」機會。

為了精準捕捉這些被市場錯殺的價值股,並有效規避股價低是因為基本面惡化的「價值陷阱(Value Trap)」,本策略設計了嚴謹的「兩階段篩選機制」:

此階段為「必要條件」,旨在建立一個具備流動性、且估值處於絕對低檔的安全股票池。

為了確保篩選出的低價股並非將死之象,我們引入「財務計分卡」機制。針對通過第一階段的股票進行五項體質檢測,每通過一項得 1 分,總分需達 3 分(含)以上才納入投資組合。

逆向投資策略透過長期持有一籃子低估值、高品質的標的,並配合每季的動態調整,我們觀察到此策略在面對台股多空循環時的抗壓性與獲利爆發力。

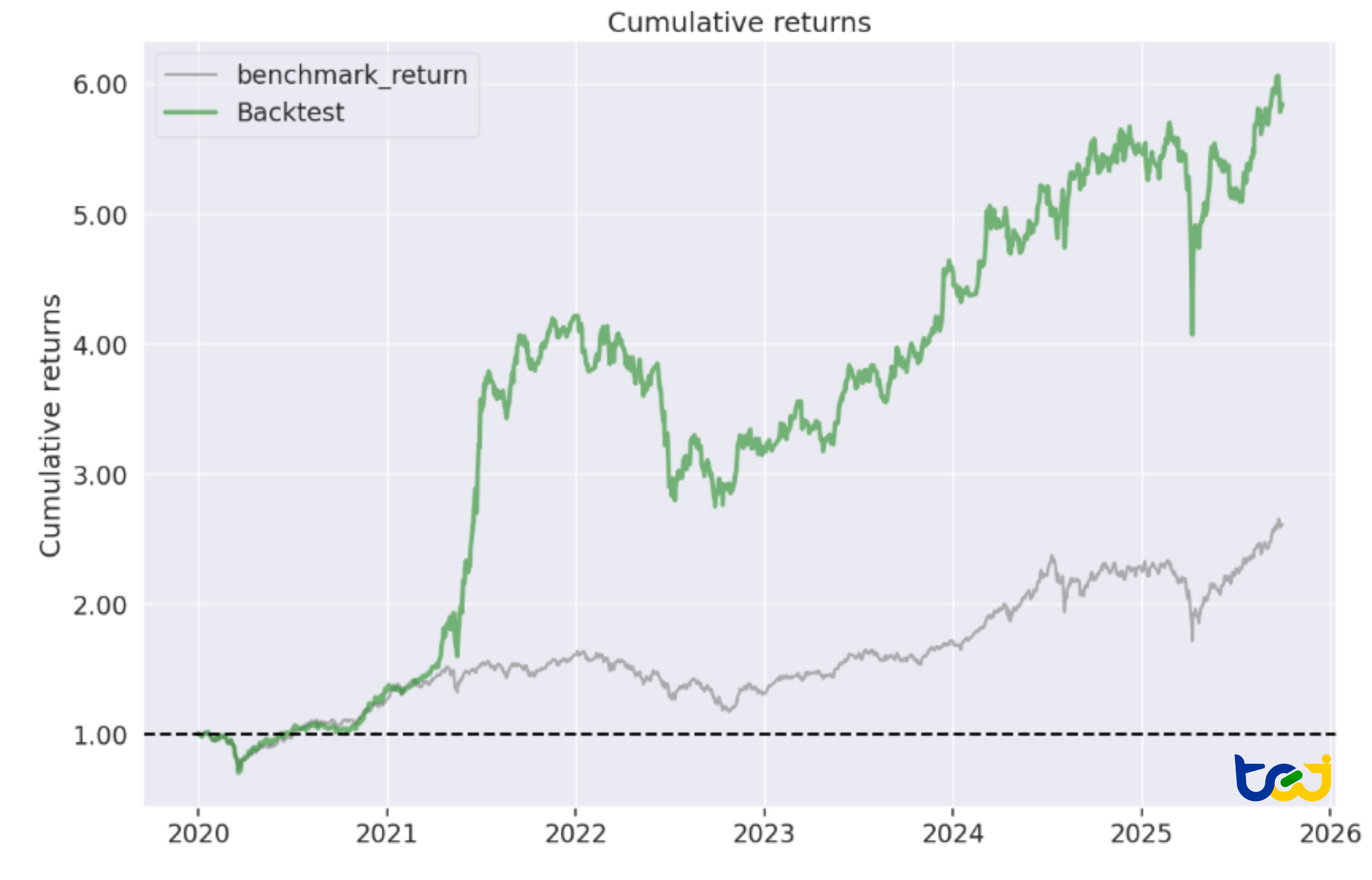

以下整理了自 2020 年至今的回測績效數據,從年化報酬率、夏普比率(Sharpe Ratio)到最大回撤(Max Drawdown)等關鍵指標,深度剖析逆向投資策略的實戰優勢:

回測期間:2019-12-30 至 2025-09-30 (共 66 個月)

表1:策略績效指標摘要

| 指標項目 | 台灣加權報酬指數(Benchmark) | 策略表現 (Strategy) | 差異/備註 |

|---|---|---|---|

| 年化報酬率 (Annual Return) | 18.86% | 37.44% | 策略勝出近 2 倍 |

| 累積報酬率 (Cumulative Returns) | 160.99% | 484.38% | 策略累積獲利是大盤的 3 倍 |

| 夏普比率 (Sharpe Ratio) | 0.97 | 1.41 | 策略承受每單位風險的獲利更高 |

| 索提諾比率 (Sortino Ratio) | 1.36 | 2.11 | 策略應對下檔風險的能力更強 |

| 卡瑪比率 (Calmar Ratio) | 0.66 | 1.08 | 報酬/最大回撤比率更優 |

| 年化波動率 (Annual Volatility) | 19.77% | 24.67% | 策略波動較大 |

| 最大回撤 (Max Drawdown) | -28.55% | -34.80% | 策略回撤較深,需較高風險承受力 |

| 日風險值 (Daily VaR 95%) | -2.42% | -2.97% | |

| Alpha (超額報酬) | – | 0.20 | 具備顯著的選股能力 |

| Beta (市場連動性) | 1.00 | 0.88 | 與大盤連動性略低 |

| 每日週轉率 (Daily Turnover) | – | 2.36% | 交易頻率適中 |

| 總槓桿 (Gross Leverage) | – | 1.00 | 無使用槓桿 |

從策略的績效結果我們整理了這個策略的重點:

總結:這是一個「高波動、高成長」的攻擊型策略,適合風險承受度較高、追求長期資本大幅增值的投資人。

圖 1:策略累計報酬率圖(Cumulative Returns)

值得注意的是在2021年4月到6月所創造出的超額績效,使策略績效在此時機校指標開始產生極大差距。因此我們深入分析2021年依據策略所選擇之股票為何?

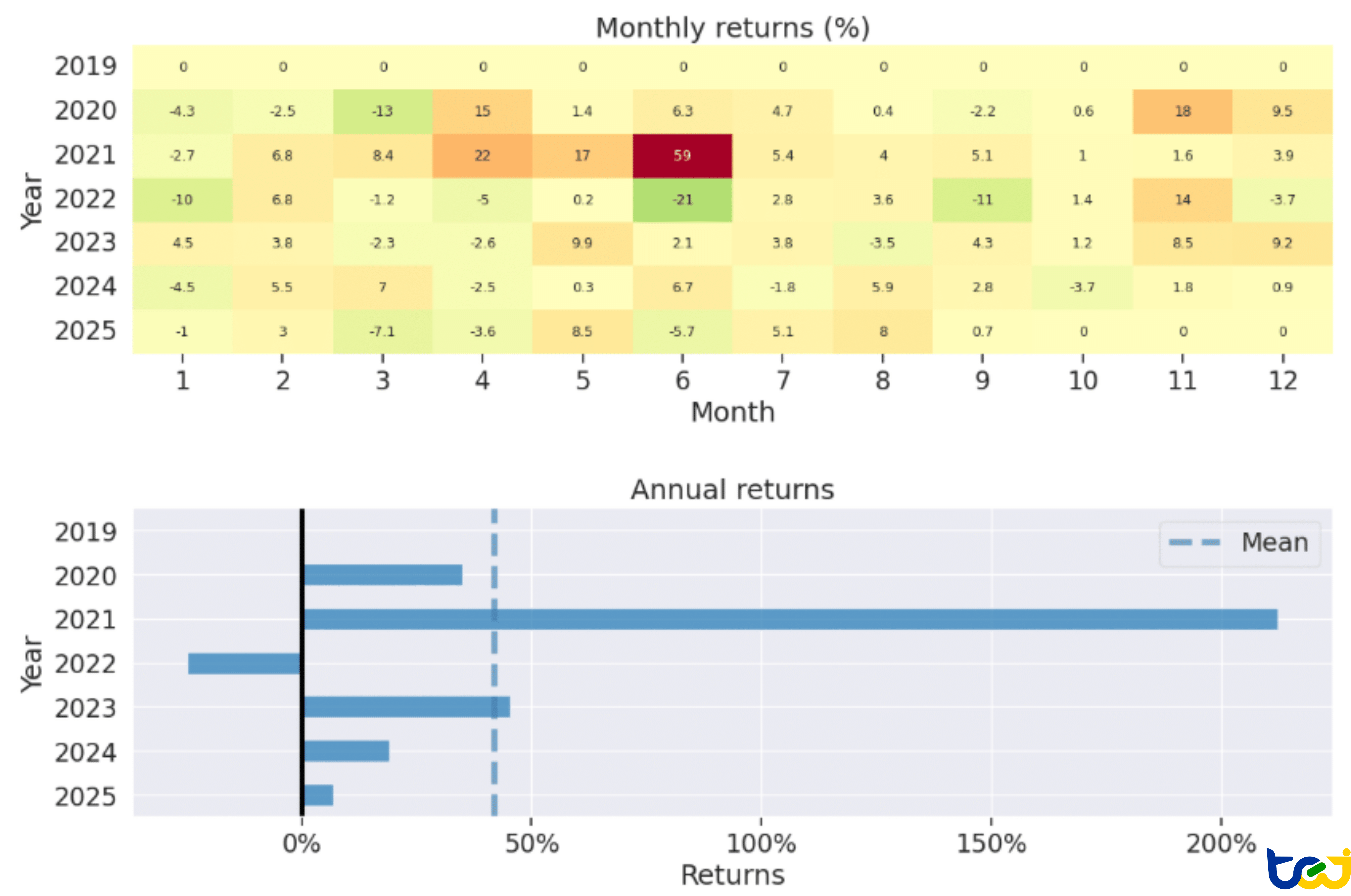

圖 2:報酬分析

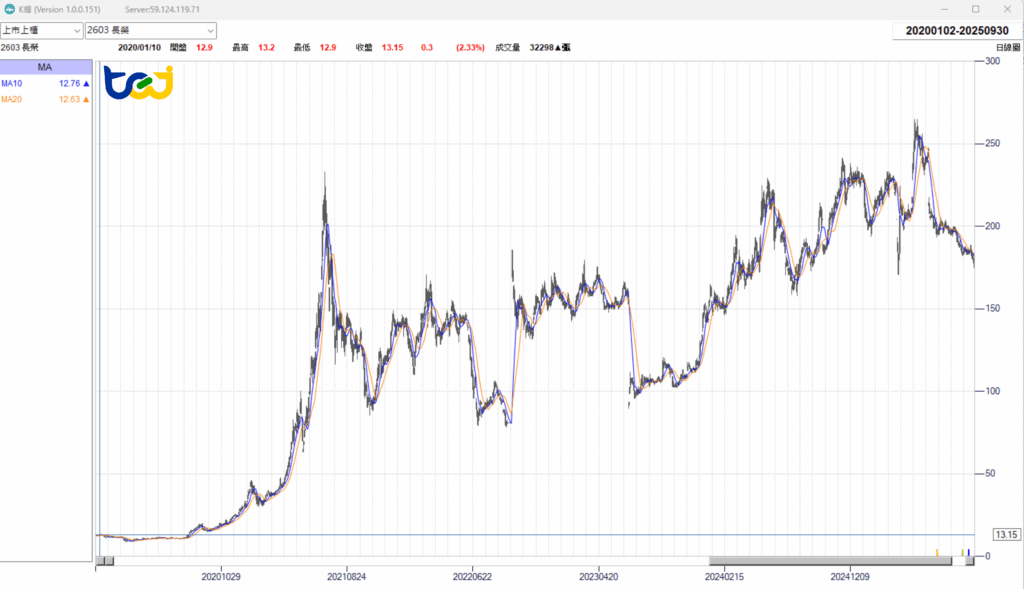

從權益曲線圖中可以觀察到,本策略與大盤績效真正拉開差距的關鍵點發生在 2021 年 4 月至 6 月。透過持倉歸因分析,我們發現該期間策略成功捕捉到了台股歷史上的重大行情——長榮 (2603) 的主升段。

這並非巧合,而是 David Dreman 逆向投資邏輯的完美演繹:

這筆成功的逆向操作,使策略在短短一季內創造了爆炸性的超額報酬,不僅證明了模型在極端行情下的捕捉能力,也奠定了後續績效大幅領先大盤的基礎。

圖 3:2021年4月到6月的持股明細

圖 4:2603長榮股價走勢(2020年1月到2025年9月)

大衛.卓曼的逆向投資策略提醒我們,群眾的共識往往是錯誤的。在市場過度悲觀時買進績優的價值股,需要極大的勇氣與耐心。透過 TQuant Lab 的量化回測,我們驗證了這套邏輯在台灣市場的可行性:長期持有低本益比、低股價淨值比且高殖利率的大型股,是一個穩健累積資產的有效方法。

TQuant Lab 是專為量化交易者設計的專業開發環境,整合了從數據調取、策略研發至績效評估的全流程優勢:

數據的品質與工具的效率,決定了量化模型的生命力。不論您是想複製大師經典策略,或是開發獨門的因子模型,TEJ 與 TQuant Lab 都是您在資本市場中最堅實的數據後盾。

本文內容僅供研究與學術探討之用,不構成任何投資建議。

從新聞到市場:媒體報導的投資訊號(上) — TCRI 看門狗「N 新聞媒體」事件實證分析