Table of Contents

放空交易(Short Selling)普遍被視為市場「聰明錢」(Smart Money)傳遞負面私有資訊的管道,然而此訊號在台灣市場因其獨特的二元管道制度(散戶為主的「融券」與法人為主的「借券」)而存在雜訊。

本文旨在分離並聚焦於由法人主導的「借券賣出」活動,建構一個能更純粹反映資訊交易者預期的「放空情緒因子」(Short Interest Ratio, SIR)。我們將以台灣市場為例,深入檢驗此因子的橫斷面報酬預測能力、其與市值規模的交互作用,並最終透過策略回測,評估其在提升現有投資組合穩健性上的實務應用價值。

台灣的放空機制主要區分為由散戶(自然人)使用的「融券交易」,以及由法人機構(特別是外資)使用的「借券交易」。此制度性的差異,導致了兩種放空行為背後截然不同的資訊意涵。

台灣本土研究對此現象有深刻的剖析。李志宏等人 (2017) 與丁碧慧等人 (2018) 的研究結論相當一致,指出此二種管道的交易者行為模式迥異:由散戶主導的「融券」,其行為更符合噪音交易者(Noise Trader)特徵,高融券餘額反而常伴隨著未來的股價反轉(正報酬)。相對地,由法人主導的「借券賣出」,則顯著預示著未來的負向報酬,其行為才真正反映了資訊交易者的判斷。

基於上述文獻,本研究的核心假說為:在台灣市場中,唯有法人機構所從事的放空活動,才能有效捕捉由「聰明錢」所驅動的負面訊號。因此,為建構一個能精準反映資訊交易者預期的因子,我們將專注於「借券賣出餘額」這項數據,以作為放空情緒因子的計算基礎。

本章將首先闡述 SIR 因子的具體建構方式與投資組合的分組標準。隨後,我們將採用投資組合排序法(portfolio sorting)作為主要分析工具,從以下幾個面向,系統性地評估 SIR 因子在不考量交易成本下,是否具備穩定且顯著的橫斷面報酬預測能力:

本研究所使用之資料,均取自台灣經濟新報(TEJ)資料庫:

樣本期間涵蓋 2013 年 1 月至 2025 年 7 月,研究對象為台灣證券交易所(TWSE)與證券櫃檯買賣中心(TPEx)掛牌之所有普通股。

承接前述文獻結論,為精準捕捉市場中「聰明錢」的負面訊號,本研究採用由法人主導的「借券賣出餘額」作為衡量市場放空情緒的代理變數,而非散戶色彩較濃的「融券餘額」。此選擇與李志宏等人 (2017) 及丁碧慧等人 (2018) 的台灣市場實證結果一致。

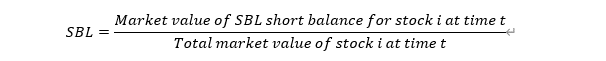

參考國際主流文獻(e.g., Boehmer et al., 2008)對放空餘額因子的建構方法,我們將放空情緒因子(Short Interest Ratio, SIR)定義為:個股在特定時間點的借券賣出餘額市值,佔其總市值的比率。此比率越高,代表該股票被市場放空的壓力越大,隱含著資訊交易者對其未來股價更強烈的負面預期。

為了深入探討 SIR 因子在台灣股市的橫斷面分佈特徵,本節將對因子進行詳細的敘述統計分析。

考慮到市場上存在大量沒有借券賣出活動(即 SIR = 0)的股票,若採用傳統的等量分組,可能會將大量零值與微小正值的股票混入同一組,從而模糊因子的有效資訊。因此,我們採用一種特殊的投資組合排序法。在樣本期間的每一交易日,我們將所有股票依據其 SIR 值進行分組:

最終,我們得到五個投資組合,其中P1 為「無放空組」,而 P2 至 P5 則分別代表由低至高的「放空壓力組」。

表一彙總了各分組投資組合在整個樣本期間的 SIR 敘述統計量。首先,值得注意的是 P1(零 SIR 組)的平均樣本佔比高達 25.56%,這意味著在任何時間點,市場上約有四分之一的公司未被納入放空標的。

表一:借券賣出餘額比(SIR)分組之敘述統計量

(本表係將每日SIR 值排序分組,P1 為 SIR=0 之股票,P2-P5 為剩餘股票依 SIR 值排序後之四分位組。各統計量為樣本期間內該分組所有觀測值之彙總計算結果;資料期間:2013/01–2025/07)

| 分組 Portfolio | 最小值(Min) | 最大值(Max) | 平均值(Mean) | 標準差(Std) | 樣本數(Count) | 占比(%) |

| 1 | 0.00000 | 0.00000 | 0.00000 | 0.00000 | 1302663 | 25.56% |

| 2 | 0.00001 | 0.00143 | 0.00060 | 0.00042 | 950185 | 18.65% |

| 3 | 0.00144 | 0.00447 | 0.00276 | 0.00086 | 946740 | 18.58% |

| 4 | 0.00448 | 0.01239 | 0.00774 | 0.00226 | 948538 | 18.61% |

| 5 | 0.01240 | 0.10665 | 0.02706 | 0.01516 | 947694 | 18.60% |

本節旨在檢驗 SIR 因子對未來股票報酬的預測能力。我們主要透過分析極端分組投資組合(即無放空組 P1 與最高放空組 P5)的報酬表現,以及由兩者構建的多空對沖策略績效,來評估其經濟顯著性。

表二彙總了 P1、P5 及多空對沖組合在未來不同持有期間(1 日、5 日、10 日、21 日)的平均每日報酬率。結果與本研究的核心假說一致。在所有測試的持有期間內,無放空組(P1)的平均報酬率,穩定且大幅地優於高放空組(P5)。這表明,承受較高放空壓力的股票,其未來報酬確實顯著落後於未被放空的股票。

表二:SIR 因子分組與多空對沖組合之每日平均報酬率

(本表呈現 SIR 最高分位組(P5)、最低分位組(P1)及兩者之多空對沖組合(Spread, P5-P1)在不同持有期下之平均日報酬。單位:基點 (bps);資料期間:2013/01–2025/07)

| Holding Period | 1日持有期 (1D) | 5日持有期 (5D) | 10日持有期 (10D) | 21日持有期(21D) |

| High SIR (P5) | 2.741 | 2.923 | 2.974 | 3.017 |

| Zero SIR (P1) | 5.968 | 6.445 | 6.418 | 6.462 |

| Spread( P5-P1) | -3.227 | -4.033 | -3.974 | -3.924 |

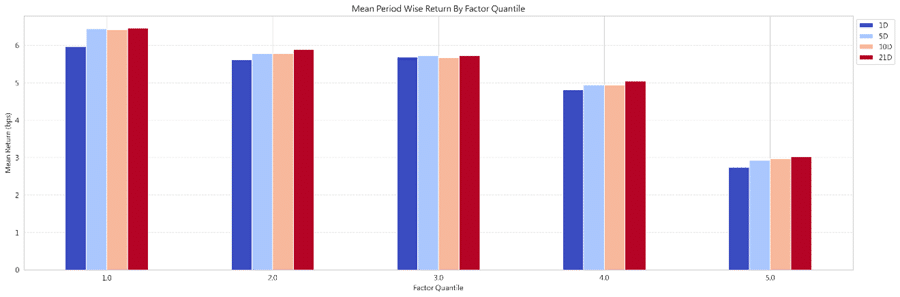

圖一直觀地呈現了所有 SIR 分組在不同持有期下的平均報酬。該圖清晰地展示了報酬率由 P1 至 P5 呈現出單調遞減的趨勢。此現象在所有持有期間均成立,再次驗證了 SIR 因子與未來報酬的負向關係。

圖一:SIR 因子五分位分組於不同持有期下之平均報酬率比較

(本圖依每日 SIR 值進行五分位組排序,其中 P1 為 SIR=0 組,P2-P5 為剩餘股票之四分位組。計算各組未來不同持有期之平均報酬率;單位:基點(bps);資料期間:2013/01–2025/07)

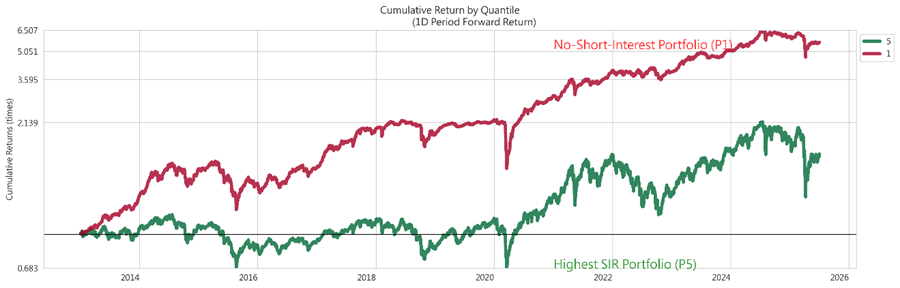

為直觀地呈現 SIR 因子在長期下的績效表現,圖二繪製了高 SIR 投資組合(P5)與無 SIR 投資組合(P1)的累積報酬走勢。

如圖二所示,無 SIR 組(紅線)的累積報酬,在整個樣本期間內,穩定地、大幅地超越高 SIR 組(綠線)。兩者之間的績效差距隨著時間推移而穩定擴大,這直觀地印證了 SIR 因子具備長期且穩定的報酬預測能力。

圖二:SIR 分組累積報酬率走勢圖

(本圖呈現 SIR 最高分位組(P5,高 SIR 投資組合)與無放空組(P1,無 SIR 投資組合)的累積報酬率走勢;持有期為 1D;資料期間:2013/01–2025/07)

本節採用資訊係數(Information Coefficient, IC)來量化評估 SIR 因子的預測能力。我們計算每日的斯皮爾曼等級相關係數(Spearman’s Rank Correlation),用以衡量當期 SIR 因子值與未來不同持有期報酬之間的排序一致性。

首先,我們檢視 SIR 因子在全市場下的平均表現。其時間序列的統計摘要彙整於表三。

表三:SIR 因子於不同持有期下之資訊係數(IC)統計摘要

| Holding Period | 1日持有期(1D) | 5日持有期(5D) | 10日持有期(10D) | 21日持有期(21D) |

| IC Mean | 0.0005 | 0.0046 | 0.0017 | -0.0068 |

| IC Std | 0.1437 | 0.1479 | 0.1422 | 0.1345 |

| Risk Adjusted IC | 0.0036 | 0.0311 | 0.0119 | -0.0506 |

| IC < 0(%) | 0.4946 | 0.4792 | 0.4834 | 0.5267 |

| IC < 0.03(%) | 0.3972 | 0.39 | 0.3969 | 0.4271 |

| IC < 0.05(%) | 0.3396 | 0.3382 | 0.3461 | 0.3661 |

| IC t-value | 0.1998 | 1.7205 | 0.6591 | -2.7969 |

| IC p-value | 0.8416 | 0.0855* | 0.5099 | 0.0052*** |

| IC Skewness | -0.1195 | -0.1391 | -0.1112 | 0.0799 |

| IC Kurtosis | 0.1331 | 0.005 | -0.059 | 0.3288 |

從表三的結果來看,全市場的 IC 分析結果描繪出一個與極端組合報酬分析不同的面向:數據顯示,SIR 因子與未來報酬的整體排序相關性較為微弱且不穩定(在1~10D持有期之下更是意外地呈現正相關)。這並不直接代表因子無效,而是強烈暗示其預測能力並非以簡單的單調形式體現於全市場,其真實效果可能高度集中在特定的股票群體上,或是被不同群體間的異質性效果所掩蓋。

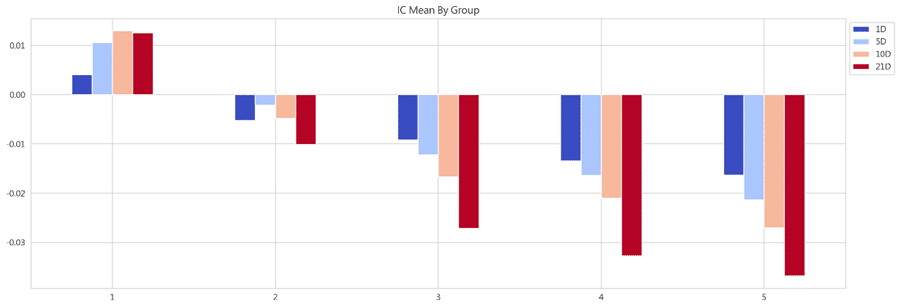

為探究表三中 IC 結果不穩定的成因,我們將市場所有股票,在每個月底依市值大小均分為五組,並在各組內部分別計算 IC。此分層分析的結果,直觀地呈現在圖三中。

圖三:SIR 因子於不同市值分組下之 IC 均值

(本圖依每日市值將股票均分為五組(1=最小,5=最大),並計算各組內部 SIR 因子與未來不同持有期報酬之 IC 均值;資料期間:2013/01–2025/07)

圖三(IC Mean)的結果,提供了一個清晰的解釋:

表三中整體 IC 的複雜模式,正是這兩種相反效果疊加的結果。中大型股符合預期的負向 IC,與小型股反轉的正向 IC 相互抵銷,導致全市場的平均 IC 值趨近於零且不穩定。這種在小型股中出現的「反轉」現象,可能與「軋空風險」(Short Squeeze Risk)高度相關,即高放空的小型股反而吸引投機性買盤。

總結而言,IC 分析揭示了 SIR 因子一個特性:其預測能力高度依賴於市值規模。

➡️ 點擊繼續閱讀 Part 2,了解 SIR 在實際策略回測中的表現!