Table of Contents

美國時間 2023 年 8 月 23 日,AI 伺服器晶片大廠輝達 Nvidia 公布其 2024 年 Q2 的財報營收,最新營收為 135.07 億美元,EPS 為 2.48 美元,營收與獲利均較去年同期爆增 854%。財報數字不但亮眼,更大幅優於外界預期。此外,輝達 Nvidia 更樂觀地預估 2024 年 Q3 營收有機會達 160 億美元,毛利率約 71.5%。由上可知,在全球 AI 熱中,輝達 Nvidia 無疑是受惠最大的企業,股價自年初來漲幅已達 256%,今年 5 月市值更躍上 1 兆美元,成為首家市值上兆的半導體公司。輝達 Nvidia 完美演繹戴維斯雙擊(註 1)的戲碼,可是,若將視角切換至身為供應鏈的台廠,緯創或廣達等公司開始透過 AI 產品賺錢了嗎?在本文中,我們將深入探討這些公司的產銷結構,研究相關台廠是否已經開始在 AI 浪潮中實現實質效益,讓你理解在 AI 出現後,對於身為供應鏈的公司有甚麼影響!

註 1:戴維斯雙擊是一個投資市場理論,意指當一家公司利潤持續增長,使得其 EPS 提高,市場給予的估值也提高,股價得到相乘倍數的上漲。

2022 年 11 月,OpenAI 釋出 ChatGPT 給一般大眾使用後,不到二個月後用戶即突破 1 億。自從那時,ChatGPT 引爆全球瘋狂生成式 AI 的燃點。

延伸閱讀:生成式 AI 是什麼?

在 AI 崛起的背景下,將延伸新的資安隱憂?

輝達 Nvidia 執行長黃仁勳也在近期表示,全球企業正從通用計算機,走向加速運算和生成式人工智慧的時代。想要進入大型 AI 訓練模式前,GPU 是最重要的軍備武器,輝達 Nvidia 的 A100 晶片及新一代的 H100 晶片因此成了地表上最難搶的晶片。若 ChatGPT 要繼續學習且生成新的內容,晶片的運算能力將非常重要,也因此搭載 GPU、FGPU、ASIC 晶片的伺服器逐漸受各大科技廠採用,這類伺服器也就是我們所稱的「AI 伺服器」。

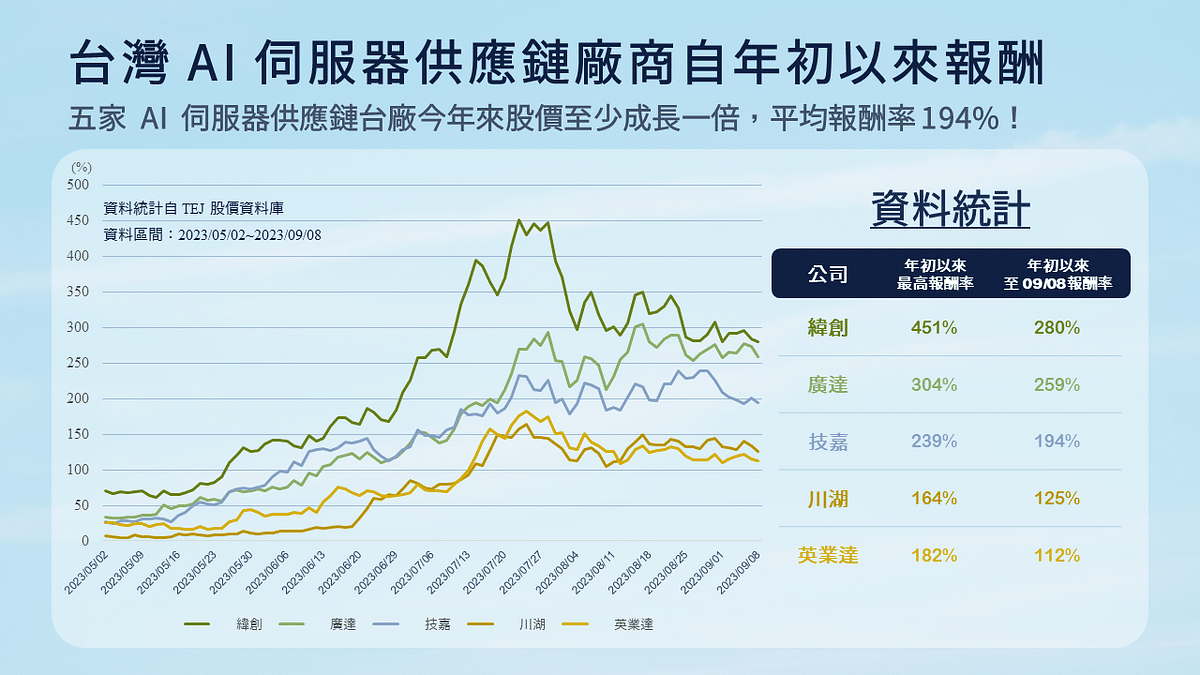

更重要的是,AI 伺服器產品熱銷讓以下五間台灣伺服器廠商:緯創、廣達、技嘉、英業達、川湖,股價在今年大漲,投資機構也紛紛調高相關概念股公司的本益比,反映未來的成長性。

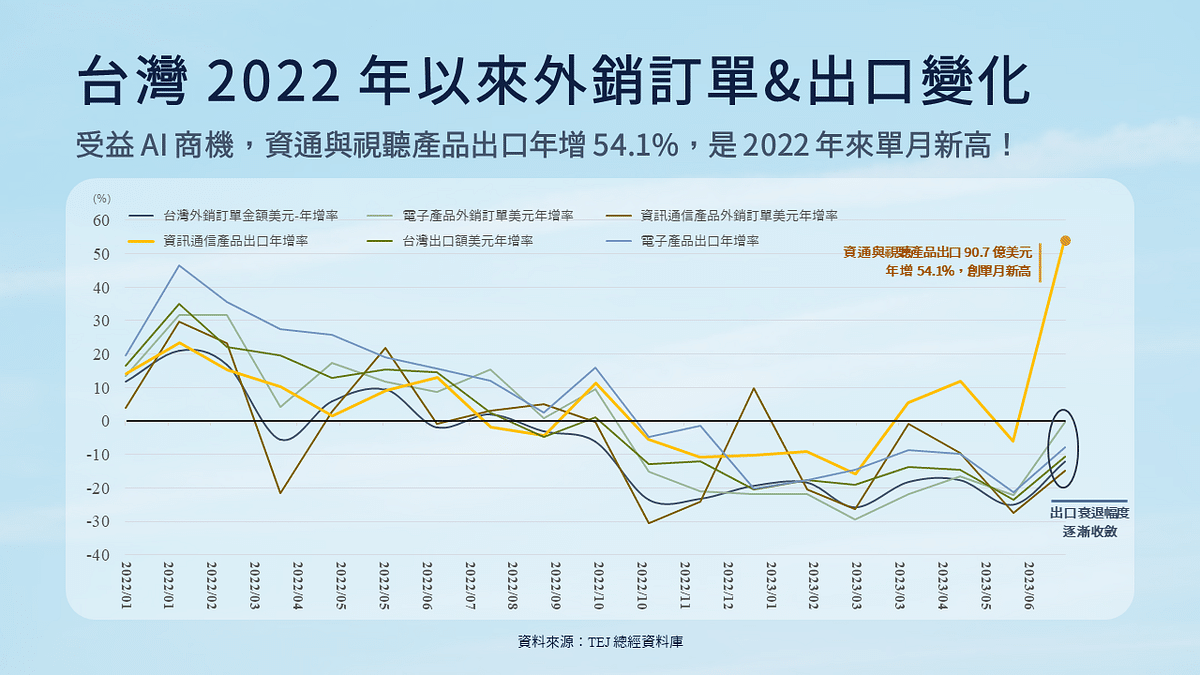

根據主計處於 2023 年 8 月 18 日最新的預測,由於全球通膨和升息壓力、終端需求疲軟、企業去化庫存持續、高基期等四大因素,預計 2023 年台灣的經濟成長率僅有 1.16%,全年出口預測則為 -9.51%。特別是,第二季的出口預計對經濟成長率的貢獻度將達到 -4.72%。此外,經濟部統計處在 2023 年 8 月 21 日公布,公布 2023 年 7 月份台灣的外銷訂單金額為 477.3 億美元,較去年同期減少了 12%,也說明了經濟衰退已在進行。

然而,以電子產品貨品別來看,近期因 AI 熱潮帶動,晶片、記憶體、IC 設計等接單都受抑注,2023 年 7 月接單為 177.1 億美元,較去年同期僅小幅減少 0.4%。此外,資訊通信產品,包括筆電和網通產品,雖然表現衰退,但接單負成長已開始收斂。財政部也特別說明,受惠 AI 產業需求,7 月份資訊通信產品的出口年增率轉增為 54.1%,更創下 13 年單月新高,如下表。

雖然獨木難撐大樑,單靠 AI 產品的銷售尚無法拉升全年整體的出口成長。然而,就個別產業的外銷訂單或出口,可以肯定的是 AI 產業長期展望是看好並具有未來性。台灣相關供應鏈訂單展望仍佳,樂觀預期最快今年第四季也許就能看到 AI 產業帶給各公司實質注益。

以上數據顯示 AI 產品是今年少數不畏景氣逆風的類別,整體銷量確實提升;不過,身為投資者,我們該如何在茫茫企業中找出此次受益較多的台灣供應鏈廠商呢?這答案的關鍵,其實就藏於公司的產銷組合中。

企業的營收和盈餘表現是投資者關注的重點,然而,若要進一步解析一家公司的前景,更為關鍵的資訊其實藏在企業的產銷組合變化。企業實現長期的永續經營,需減少對單一產品的過度依賴,轉向多元化發展或轉型進入特定產業和產品領域。密切關注企業新業務的發展以及現有業務的轉變是項關鍵課題。我們可以透過研究上市和上櫃公司的股東會年報以及財務報表,掌握有關公司生產和銷售情況的詳細信息,包括產值、銷售量、產品結構、營業部門的比重等等。

透過深入瞭解產銷組合資料,我們也能明確了解企業的盈利來源是哪些產品或部門。以下即分別解析輝達 Nvidia、川湖與緯創,三家公司的產銷組合變化,從中探討 AI 產品是否已開始推動公司營運。

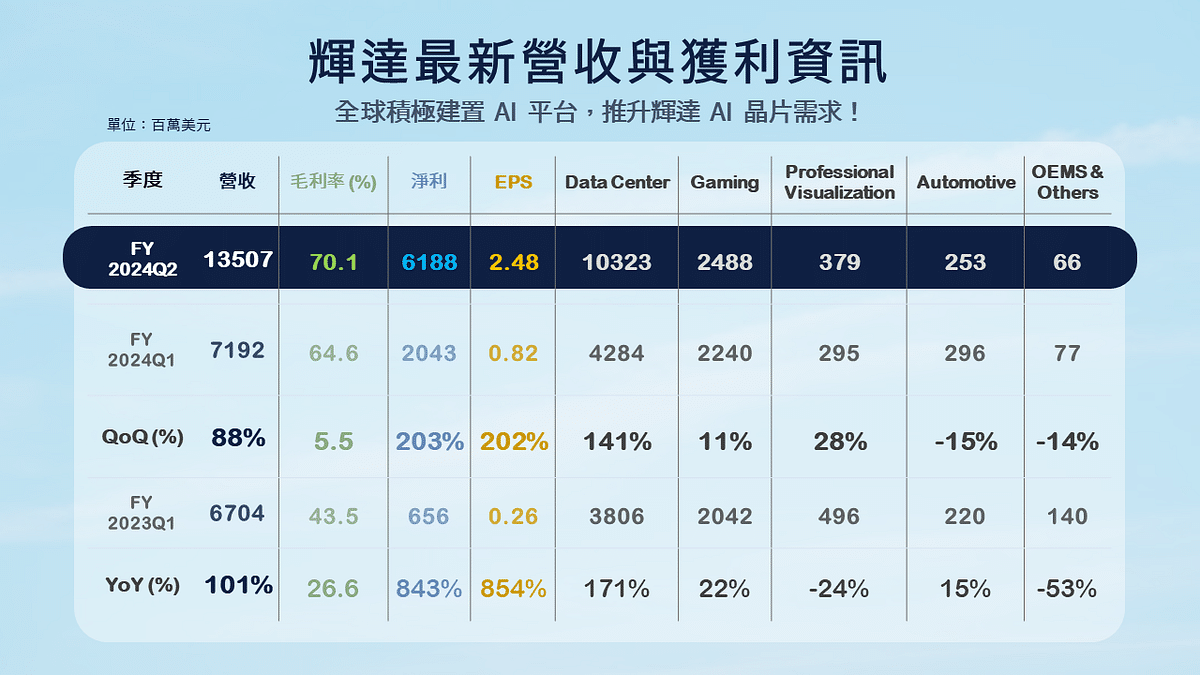

輝達 Nvidia 第二季財報表現相當亮麗,下表是輝達 Nvidia 近 3 季公司及各部門營業數據。輝達將公司收入按部門分為:資料中心(Data Center)、遊戲部門 (Gaming)、專業圖形應用部門 (Professional Visualization)、汽車部門 (Automotive) 及其他部門 (OEM)。

由上表可知,輝達 Nvidia 在 2024 年財政年度第二季(FYQ2)的營收高達 135.07 億美元,超越了英特爾的 129 億美元。第二季營收的增加幾乎來自 Data Center 部門,貢獻了 103.23 億美元。會如此之高,主要就是因為歸屬於 Data Center 的新產品— A100 / H100 和 A800 / H800 GPU 晶片,銷量大幅拉升。相比之下,其他部門的表現就顯得不突出,如 OEM 或汽車部門呈現下滑,反映終端需求不佳。除此之外,根據輝達 Nvidia 的 Q2 財報或對 Q3 的營收預測,我們可以得知全球各大公司或機構都積極建立自己的 AI 運算平台,目前市場對輝達 AI 系列晶片的需求大幅增加,輝達未來幾季的前景仍相當開朗。

川湖的主要產品包括導軌、滑軌和鉸鏈,而主要營收來源則來自川湖科技及其子公司川益。根據下表顯示,在 2018 年至 2022 年期間,公司的主力產品依然是導軌,佔據了公司全年銷售額的 95% 以上,其中伺服器導軌在2022年更佔據了 76% 的營收比重。

簡單來說,伺服器導軌是一種讓伺服器在維修時能夠像抽屜一樣拉出來的裝置。值得一提的是,AI 伺服器的重量可達上百公斤,因此需要特殊的導軌來支撐,這類導軌的毛利也較普遍的好。川湖子公司—川益專門生產伺服器導軌。2022 年,川湖的伺服器導軌市場佔有率約為全球的三成。

2022 年全年,川湖的總營收達到 77.98 億元,年增率達到 22.97%。主要貢獻來自川益部門,其營收成長達到 35.93%。此部門的盈利能力也有所提升,利潤從 48.6% 提高至 54.49%。此外,導軌的單位毛利率從 2018 年的 54.15% 增長至 2022 年的 61.58%。2022 年 EPS 達到 42.56 元,如下表。

追蹤川湖近期營運概況,儘管公司在 2023 年 8 月 7 日的法人說明會中說明,受惠生成式 AI 帶動 AI 伺服器大量需求,新型導軌深受客户信任,訂單估計可達市占率五成。但由上表可看出,川湖今年上半年各部門營收成長是呈現跌幅,後續 AI 伺服器對營運的貢獻,仍需留待 2023 年 Q4 後觀察。

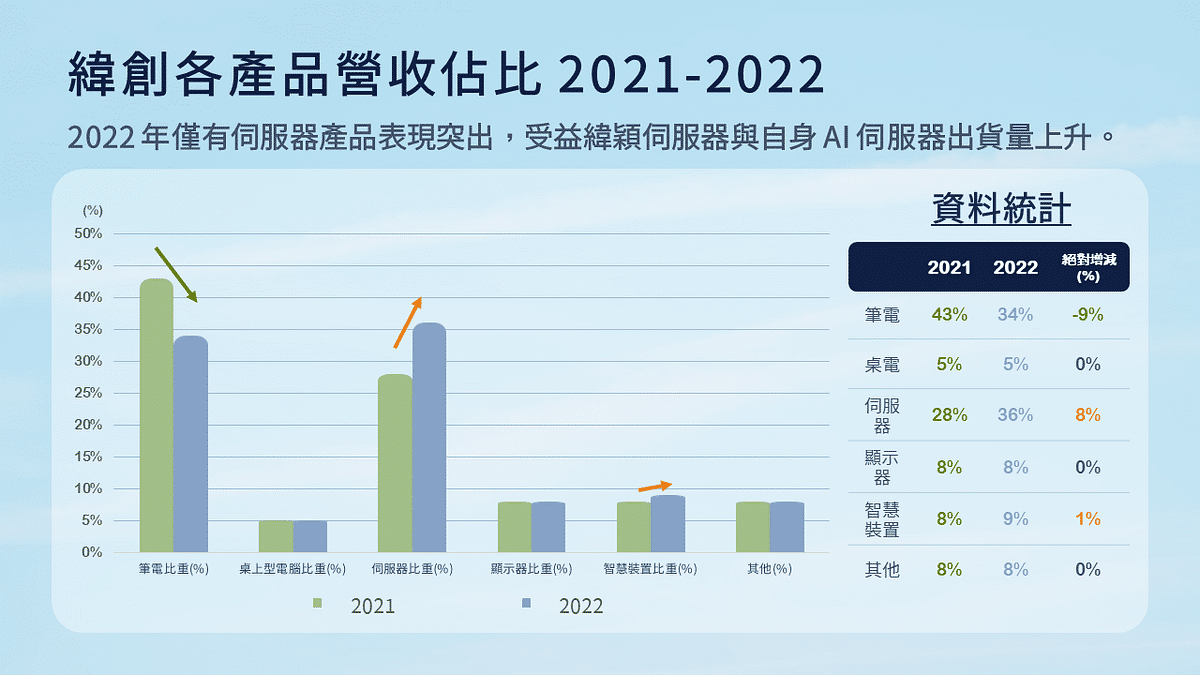

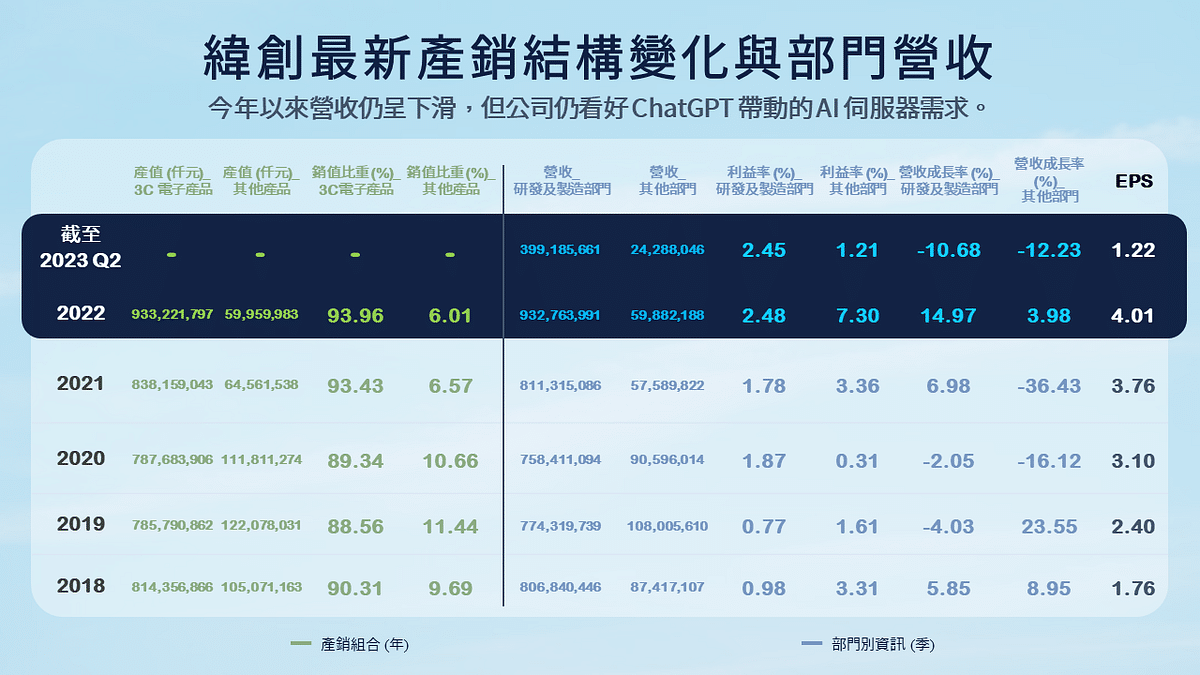

緯創是全球第三大筆記型電腦製造商,其主要業務是為品牌客戶提供 ODM 服務,涵蓋筆記型電腦、桌面電腦、伺服器、手機等多種產品。自 2017 年以來,緯創積極參與 AI 硬體的研發,包括 GPU 伺服器和 GPU 加速卡。這使得緯創在 AI 產業蓬勃發展時位處領先。2022 年,緯創的合併營收達到 9846.19 億元,年增率為 14.2%,毛利率為7.1%,EPS 達到 4.01 元;伺服器營收則有 150 億美元,占比 36%,年增 8%。如下圖所示:

由上圖可知,各產品的營收占比中,伺服器的表現較為突出,這部分來自旗下金雞母緯穎的貢獻。緯穎主要從事資料中心產品業務,其主要客戶包括 Meta 和 Microsoft,佔緯穎營收的比例高達 90%。2022 年,緯穎開始出貨 AI 相關伺服器,對於緯創的營收貢獻相當重要。加上緯創本來就是輝達 Nvidia DGX 和 HGX 伺服器的合作夥伴,以上皆造就了緯創在這次 AI 潮流中受到市場如此高度的關注。

追蹤緯創近況,2023 上半年的合併營收為 4194.77 億元,按公司部門營收來看,皆處於衰退階段。然而,根據緯創在今年法人說明會表示,公司仍看好 ChatGPT 帶動 AI 伺服器的需求,預估 2023 年伺服器佔營收比重將由 2022 年的 36% 提升到 38%。未來對緯創營運的貢獻,留待後續追蹤。

經由上述三個例子,能知道公司產銷組合及部門結構會影響一家公司的成長和獲利。任何產業都會面臨到成長停滯期,產業的演進不是一天或一年說變就變;投資人可由公司產銷組合變動的歷史軌跡,看出公司經營決策者,未來營運的方向和對產業的敏銳性,更能由公司的新業務,發現下一個主流產業是什麼!

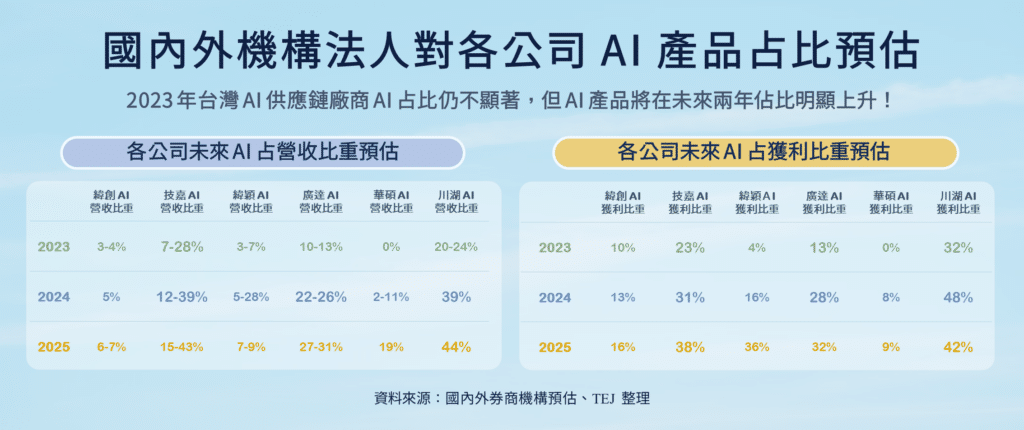

另外,TEJ 也協助整理了研調機構與機構法人對於未來 AI 產品以及供應鏈企業的展望,資料如下。

根據 Trend Force 研調機構的預估,2023 年 AI 伺服器的總出貨量約為 120 萬台,年增率達到 38.4%。其中,搭載 GPU 的伺服器將成為主流,佔出貨比例約為 60% 至 70%。目前來看,今年 AI 伺服器的出貨比重仍未達到整體伺服器市場的 10%,但預計到 2026 年有望達到 15%,並且在 2022 年到 2026 年期間,AI 伺服器的出貨量預計將以 22% 的複合年增長率持續增長。此外,考慮到 AI 應用的風潮,美系外資預測,從 2023 年到 2030 年,AI 商機的平均複合年增長率將高達 37%。

下表則為國外與國內機構法人對部分 AI 伺服器台廠供應鏈未來三年的 AI 營收佔比及獲利佔比的預測。由下表資訊可知,除川湖以外,雖然今年 AI 產品貢獻其他公司的營收與獲利仍未明顯發酵,但未來兩年 AI 產品仍具成長性,也預估 2025 年 AI 產品佔營收與獲利比重拉升至一定水準。

從公司的產銷組合和總經數據來看,生成式 AI 是一個正在進入高速成長期的新興產業。市場對生成式 AI 未來十年的前景抱持樂觀看法,這種看法也反映在相關供應鏈公司的股價上。展望未來,市場普遍預估今年第四季將見企業庫存去化的趨勢落底,AI 相關供應鏈公司能夠陸續增加 AI 產品的出貨量,對營收做出實質性的貢獻。最後,透過本文的簡要介紹,我們希望能夠讓讀者對公司的產銷組合有初步的認識和了解,同時讓讀者能從產銷組合變化中,找出未來潛在的投資機會!

延伸閱讀

哪裡可以獲得更多資訊

台灣財經資料庫 (TEJ TAIWAN DB ) → TEJ Company DB → 上市 (櫃) 部門別資訊 (季)、上市 (櫃) 產銷組合 (年)。

透過 TEJ 資料庫,您可以獲得公司各部門營運概況與產品產銷最即時且完整資料,讓您全面掌握公司營運狀況!

更多資料範例,請參考TEJ 資料銀行→企業營運面資料。

如果各位讀者對於本文、TEJ 資料庫有任何問題,或是想進一步獲取關於 TEJ 資料庫的操作權限,歡迎留言、來電或來信詢問。