Photo by Freepik

Table of Contents

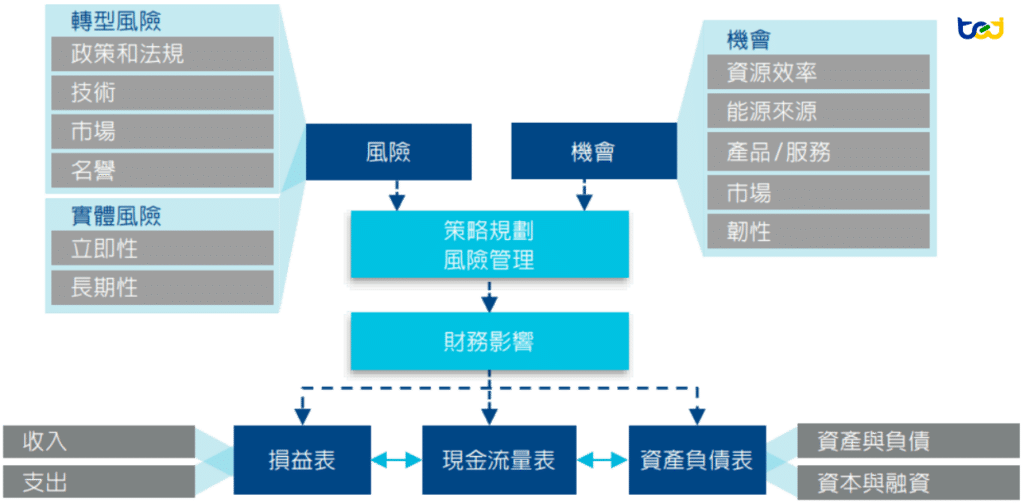

近年來,永續發展對全球企業的營運與決策日益重要。隨著IFRS (國際財務報告準則)永續揭露準則的適用,企業將能更準確地衡量其永續績效並進行同業比較。IFRS S1與S2準則強調了永續資訊與財務報告之間的關聯性,要求企業在揭露永續相關風險與機會時,必須透過策略規劃設立績效指標和目標,以有效執行風險管理並揭示其對財務報表的影響(圖一)。

延伸閱讀:▶️IFRS S2公報知多少!氣候相關揭露帶你突圍氣候風險泥沼

台灣企業信用風險指標(Taiwan Corporate Credit Risk Index, TCRI)係以財務報表為基礎,並納入產業及經營層風險之考量後,再對企業進行信用評等。企業能否採行有效的永續議題因應策略,將對其後續營運有重大影響,進而影響其信用風險。因IFRS永續揭露準則要求企業揭露相關產業指標,預期對於TCRI未來在評估產業風險時將有助益,故本文以汽車(TR-AU)行業為例,探討IFRS行業永續指標如何應用於TCRI產業風險之評估。

圖一、氣候相關風險、機會和財務影響

資料來源:氣候相關財務揭露(Task Force on Climate-Related Financial Disclosures, TCFD)

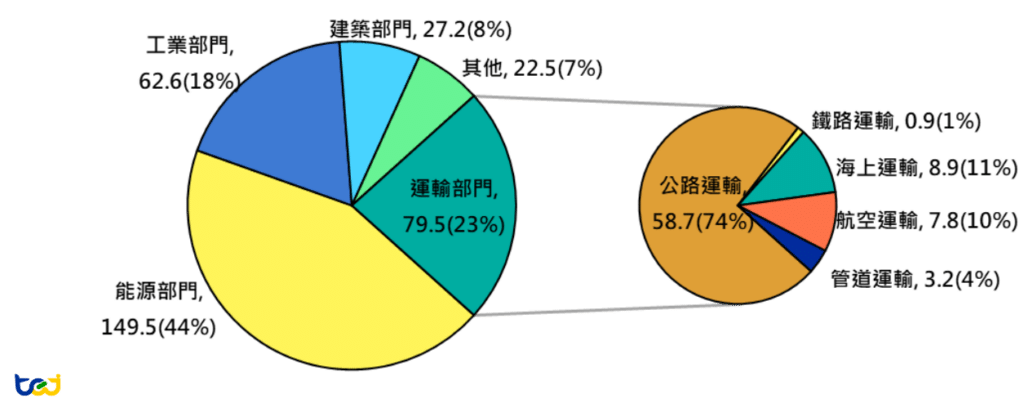

隨淨零碳排呼聲日益高漲,多個產業邁入轉型階段,汽車產業即屬其一。汽車普遍藉由燃油驅動引擎,行駛過程中將排出大量以二氧化碳(CO2)為主的溫室氣體。根據國際能源署(International Energy Agency, IEA)統計(如圖二),2022年全球排放二氧化碳達341.3億公噸,其中79.5億公噸來自運輸部門。 運輸部門為運輸貨物或載送乘客消耗燃料及電力,因此相較其他部門更加仰賴石油作為燃料。各項運輸方式中,又以公路運輸58.7億公噸為最大宗。因此,設法降低公路運輸的碳排量成了全球關注的重大議題之一。

圖二、2022年全球依部門別暨運輸部門依運輸別之燃料燃燒碳排放量(單位:億公噸)

資料來源:國際能源署(International Energy Agency, IEA) (資料日期為2023年6月14日),TEJ整理

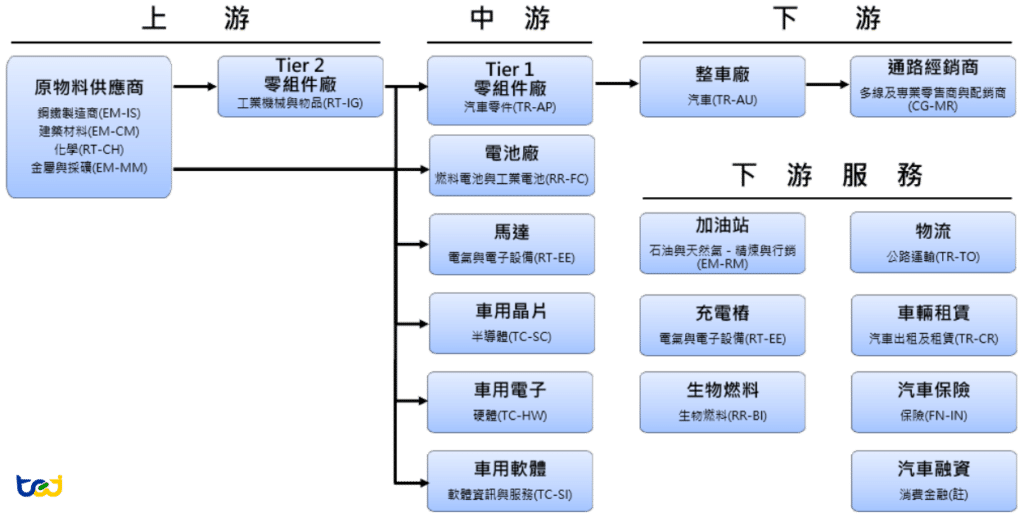

在減碳趨勢下,燃油車的產品生命週期恐已進入最後倒數,但取而代之的新能源車尚未取得全球一致的共識。雖說純電動車及氫燃料車被視為未來主流車種的呼聲最高,但其使用方式與燃油車大不相同,且仰賴足量的基礎建設。故在過渡階段,混合動力車(含插電式混合動力車)對減碳有貢獻,使用方式與燃油車相似,使其在市場上亦占有一席之地。不過,純電動車的崛起已對封閉的汽車供應鏈帶來劇烈變化,像是整車廠可身兼Tier 1系統整合廠的角色,或車用電子需求增加使產業鏈規模更加龐大等變化。

汽車產業鏈以SICS行業分類可得20個行業別,其中19個行業均可對應至IFRS S2之行業基礎施行指引(如圖三),討論單一行業基礎施行指引時,其範圍可能僅為整個產業鏈的一環。考量汽車產業之特性係由下游整車廠所主導,故本文由「汽車(TR-AU)」行業著手,說明汽車行業基礎施行指引所揭露之永續指標對於評估企業產業風險所代表的涵義。

圖三、汽車產業鏈及對應之IFRS S2行業基礎施行指引

資料來源:IFRS S2行業基礎施行指引,TEJ整理